Учет и анализ дебиторской и кредиторской задолженности ООО 'Промышленная компания ДЭМИ'

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

Федеральное

государственное бюджетное образовательное

учреждение

высшего профессионального образования

«Пермский

государственный национальный исследовательский

университет»

Кафедра учета, аудита и

экономического анализа

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

по направлению «Экономика»

магистерской программы «Финансовый аналитик» на тему

Учет и анализ дебиторской и

кредиторской задолженности ООО "Промышленная компания ДЭМИ"

Пермь 2016

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКОЕ ИССЛЕДОВАНИЕ ОБЩИХ КРИТЕРИЕВ УСПЕШНОЙ

ФИНАНСОВОЙ СТРАТЕГИИ И ОСНОВ УПРАВЛЕНИЯ ВНУТРЕННИМИ И ЗАЕМНЫМИ СРЕДСТВАМИ НА

ПРЕДПРИЯТИИ

1.1 Основная понятийная сущность и

классификация финансовой стратегии, финансового менеджмента, оборотного капитала

.2 Теоретический обзор внутренних и

внешних процессов управления и организации дебиторской и кредиторской

задолженности

.2.1 Нормативно-правовая

характеристика дебиторской и кредиторской задолженности

.3 Анализ структуры технологии

построения информационной базы и движения оборотных активов, а также

методическая основа разработки и реализации финансовой стратегии организации

.4 Аналитика методов эффективного

использования оборотных активов и оборотных средств в коммерческой организации

ГЛАВА 2. АНАЛИЗ ЭФФЕКТИВНОСТИ

УПРАВЛЕНИЯ ВНУТРЕННИМИ И ЗАЕМНЫМИ СРЕДСТВАМИ КОМПАНИИ - ООО "Промышленная

компания ДЭМИ"

.1 Организационно - экономическая

характеристика компании - ООО "Промышленная компания ДЭМИ"

.2 Анализ состава, структуры и

эффективности использования оборотных активов в компании - ООО

"Промышленная компания ДЭМИ"

.3 Анализ деловой активности

компании - ООО "Промышленная компания ДЭМИ"

.4 Анализ эффективности

использования оборотного капитала в рамках достижения рентабельности процессов

финансовой организации компании - ООО "Промышленная компания ДЭМИ"

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ

УПРАВЛЕНИЯ ВНУТРЕННИМИ И ЗАЕМНЫМИ СРЕДСТВАМИ В КОМПАНИИ - ООО

"Промышленная компания ДЭМИ"

.1 Совершенствование системы

управления заемными средствами

.2 Совершенствование управления

денежными средствами

.3 Пути ускорения оборачиваемости

оборотного капитала

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ 1. ОБОРОТНО-САЛЬДОВЫЕ ВЕДОМОСТИ КОМПАНИИ - ООО

"Промышленная компания ДЭМИ"

ВВЕДЕНИЕ

Актуальность темы исследования.

Первоочередной задачей финансового менеджмента является организация

формирования оборотных активов с целью оптимизации внутриэкономических

процессов. Наиболее заметно этот вопрос актуализируется в случаях экономических

реформ и невозможности восполнить баланс внутренних средств, предприятия в

случае, когда финансовое планирование было произведено недостаточно эффективно,

или даже более, убыточно.

Фактически каждая компания реализует свою стратегию исходя из финансового

планирования, а заемные средства играют при этом очень неоднозначную роль.

Стоит учитывать, что оборот заемных средств формируется за счет партнеров и

инвесторов компании. Они могут быть из числа, как физических, так и юридических

лиц. Заемные средства подлежат возврату в строго установленный срок, а их

невыплата может контролироваться и налагаться уголовной ответственностью, либо

административным взысканием. Именно по этой причине необходимо строго

контролировать и производить точный расчет оборота заемных средств, с целью

формирования инвестиционной политики предприятия, а также влиять за счет нее на

коэффициент собственной - извлекаемой прибыли.

Контроль движения внутренних средств, осуществляется за счет

бухгалтерского анализа и расчета внутреннего баланса, который входит в

структуру движения оборотных активов. Ориентация процессов финансового

менеджмента базируется на финансовой стратегии компании, при этом преследуемая

цель обоих достаточно сходна и заключается в: достижении баланса возможной

экономии на налоговых выплатах, оптимизации структуры оборотного капитала и

снижения оборотов заемного капитала, поскольку их вытекающим следствием,

является вероятность финансовых затруднений.

Правильное использование основных средств на предприятии, является

основой финансового благосостояния и циклической работы предприятия. Также от

данной основы зависит культурное и социально-бытовое благополучие сотрудников

организации.

Циклический анализ структуры, состояния и движения, дополняет анализ

текущего положения и использования внеоборотных активов и является основой

благосостояние предприятия.

Применение данного анализа в первую очередь необходимо для правильной

оценки и выявления объема структуры, объема, степени годности, темпов

обновления, динамики и эффективности использования основных средств. Наибольшую

часть элементов внеоборотных активов, составляют основные средства расходов

предприятия. Их состояние определяет степень годности, объем, состав и

структура, излишек и недостаток, уровень износа и другие побочные факторы.

Стоит заметить, что основные средства являются доминирующей основой

производственной деятельности предприятия, без которой производственные процесс

и извлечение прибыли от функционирования предприятия, являются неосуществимым.

Повышение эффективности предприятия становится возможным исключительно

при качественном управлении основными средствами. Данное обстоятельство может

решить многие производственные проблемы: увеличение выпуска продукции,

увеличение прибыли и рентабельности производства, снижение себестоимости

экономии капитальных вложений.

Исходя из позиции Волкова О.И., особенности технологии и организации

производства, специализации, отрасли и технической оснащенности, напрямую

зависят от состава и структуры основных фондов. В зависимости от различий между

отраслями промышленности, внутри отдельной отрасли, выявляется структура

основных фондов, в связи с теми же причинами.

Целью ВКР является изучение теоретических и методических основ управления

оборотными активами, движением средств по базе расчетов дебиторской и

кредиторской задолженности предприятия, расчета специфики деловой активности

компании на примере - ООО "Промышленная компания ДЭМИ" и разработки

стратегии повышения её эффективности.

Для реализации поставленной цели в работе определены и должны быть решены

следующие задачи:

- Провести анализ основной понятийной сущности и классификации финансовой

стратегии, финансового менеджмента, оборотного капитала;

Провести общий теоретический обзор внутренних и внешних процессов

управления и организации дебиторской и кредиторской задолженности;

Провести анализ структуры технологии построения информационной базы и

движения оборотных активов, а также методическая основа разработки и реализации

финансовой стратегии организации;

Провести аналитику современных методов эффективного использования

оборотных активов и оборотных средств, в коммерческой организации;

Сделать анализ организационно - экономическая характеристика компании -

ООО "Промышленная компания ДЭМИ";

Выявить структуру оборотных активов, партнеров и инвесторов компании,

дебиторской и кредиторской задолженности, уровня деловой активности на базе

анализа бухгалтерских балансов и оборотно-сальдовых ведомостей;

Провести системный анализ эффективности использования оборотного капитала

в рамках достижения рентабельности процессов финансовой организации компании -

ООО "Промышленная компания ДЭМИ";

Разработать методики совершенствования систем управления внутренними и

заемными средствами компании - ООО "Промышленная компания ДЭМИ".

Объектом исследования в работе является компания - ООО "Промышленная компания

ДЭМИ"

Предметом исследования являются экономические отношения, возникающие при управлении

оборотным капиталом компании - ООО "Промышленная компания ДЭМИ".

Прикладное исследование проводилось методами сравнения

технико-экономических значений с нормативами и в динамике, использовались

расчетные, графические, аналитические, экономические, математические и

статистические методы.

Источниками для проведения анализа являются качественный учет основных

средств хозяйствующего субъекта, а также данные регистров бухгалтерского учета

и отчетности.

Проведение работы над анализом экономической деятельности предприятия

необходимо для эффективного использования резервов предприятия, а также более

устойчивой и прибыльной работы предприятия в целом.

Методологической основой в работе выступают труды таких ученых, как Ковалёва

А.И., Табурачка П.П., Шеремет А.Д. и других авторов.

Структура ВКР состоит из введения, трёх глав, выводов и предложений,

списка использованной литературы и приложений.

В первой главе работы рассмотрены общие концептуальные моменты и критерии

реализации успешной финансовой стратегии, а также основы управления внутренними

и заемными средствами на предприятии.

Во второй главе работы был проведен анализ эффективности управления

внутренними и заемными средствами на примере компании - ООО "Промышленная

компания ДЭМИ".

В третьей главе работы были разработаны направления совершенствования

управления денежными средствами в компании - ООО "Промышленная компания

ДЭМИ".

ГЛАВА 1. ТЕОРЕТИЧЕСКОЕ ИССЛЕДОВАНИЕ ОБЩИХ КРИТЕРИЕВ УСПЕШНОЙ ФИНАНСОВОЙ

СТРАТЕГИИ И ОСНОВ УПРАВЛЕНИЯ ВНУТРЕННИМИ И ЗАЕМНЫМИ СРЕДСТВАМИ НА ПРЕДПРИЯТИИ

1.1 Основная понятийная сущность и классификация

финансовой стратегии, финансового менеджмента, оборотного капитала

Финансовая стратегия - это достаточно сложная и разносторонняя

долгосрочная политика, реализация которой зависит от профессионализма

руководства и построения идеологических ценностей.

Исключительно, при правильной организации финансовой стратегии,

достигается конкурентоспособность и устойчивость доходного сектора. Стоит

заметить, что разработка и внедрение эффективной финансовой стратегии,

необходимо как для малых, так и для крупных компаний. В современных условиях

рыночной экономики, конкуренции и бизнеса, особо приоритетным направлением

совершенствования субъектов хозяйственной и экономической деятельности,

является прогнозирование направлений развития предприятия, выработка конкретных

рекомендаций для недопущения возможных ошибок и просчетов и констатирование фактического

состояния дел.

Исходя из определения финансовой стратегии, можно охарактеризовать её,

как генеральный план действий по обеспечению предприятия денежными средствами,

при этом, в процессе планирования и материального обеспечения, рассматривается

теория управления финансами, при этом достигается реализация финансовой

устойчивости предприятия в рыночных условиях конкуренции.

В рамках осуществления объективного планирования, разрабатываются

устойчивые способы и формы выживания в новых условиях подготовки и ведения

стратегических финансовых операций.

Реализация финансовой стратегии предприятия определяется условиями

интенсивности изменений факторов внешней финансовой среды, темпов

технологического процесса и динамики основных макроэкономических показателей,

связанных с финансовой деятельностью предприятия. При этом, непостоянство не

постоянство государственной экономической политики и форм регулирования

финансовой деятельности блокирует возможность эффективно управлять финансами

предприятия на основе лишь ранее накопленного опыта и традиционных методов

финансового менеджмента. Также снижение эффективности финансовой деятельности

компании, возникает при отсутствии адаптации финансовой политики к факторам

рыночной экономики, что ведет к разно плановости действий подразделений

предприятия и возникновению противоречий.

Стоит учитывать, что финансовая устойчивость предприятия, достигается

посредством реализации стратегии финансового менеджмента, которая в свою

очередь базируется на структурном перераспределении задач.

Ориентация стратегии финансового менеджмента предприятия, построена с

целью реализации следующих задач:

. Организация методик формирования необходимого объема финансовых

ресурсов при учете постановки необходимых задач предприятия в предстоящем

периоде.

В рамках реализации поставленных задач на плановый период времени,

производится:

формирование финансовой статистики общей потребности в финансовых

ресурсах;

плановое определение целесообразности формирования собственных финансовых

ресурсов за счет внешних источников;

оптимизация структуры источников формирования ресурсного финансового

потенциала;

максимизация объема привлечения собственных финансовых ресурсов за счет

внутренних источников;

финансовый расчет управлением и привлечением заемного капитала.

. Обеспечение возможностей быстрого реинвестирования капитала при

изменении внешних и внутренних условий осуществления хозяйственной

деятельности. Доступность необходимого уровня реинвестирования, становится

возможной при достижении оптимизация уровня ликвидности как функционирующих

активов, так и реализуемой предприятием инвестиционной программы в разрезе

составляющих ее инвестиционных проектов.

. Оптимизация денежного оборота. Эффективное управление финансовыми

средствами предприятия для достижения поставленной задачи, формируется

посредством реализации следующих стратегических подходов:

формирование кругооборота денежных средств;

обеспечение синхронизации объемов поступления и расходования денежных

средств по отдельным периодам;

поддержание необходимой ликвидности оборотных активов предприятия.

. Обеспечение минимизации уровня финансового риска при предусматриваемом

уровне прибыли. Данная минимизация реализуется посредством диверсификации видов

финансовой и операционной деятельности, а также при помощи портфеля финансовых

инвестиций, профилактики и избегания финансовых рисков и посредством внедрения

форм внешнего и внутреннего страхования.

. Обеспечение максимизации прибыли предприятия при предусматриваемом

уровне финансового риска. Исключительно, посредством развития правильного

управления активами предприятия, выбора наиболее эффективных направлений

операционного вовлечения в хозяйственный оборот заемных финансовых ресурсов и

использования правильной финансовой стратегии, достигается максимизация прибыли

данного предприятия. При учете этих факторов обеспечивается анализ допустимого

предела финансового риска, который также формируется исходя из индивидуальных

рисковых предпочтений собственников, либо менеджеров.

. Реализация эффективного планового распределения и использования

сформированного объема финансовых ресурсов в разрезе основных направлений

деятельности предприятия. Данная финансовая политика направлена в первую

очередь на функциональное перераспределение и установление необходимой

пропорциональности, посредством достижения социального и экономического

развития предприятия при формировании выплат необходимого уровня доходов на

инвестированный капитал собственникам предприятия и т.п.

. Обеспечение постоянного финансового равновесия предприятия в процессе

его развития. Для реализации поставленной задачи, необходимо фактически

успешное, устойчивое и платежеспособное финансовое состояние предприятия. Сама

реализация осуществляется при формировании оптимальной структуры капитала и

активов, эффективными пропорциями в объемах формирования финансовых ресурсов за

счет различных источников, достаточным уровнем самофинансирования

инвестиционных потребностей.

Фактическое соотношение между краткосрочными и долгосрочными принимаемыми

финансовыми решениями, а также долгосрочными и краткосрочными целями развития

фирмы - это доминирующая задача, которая стоит перед стратегическим

менеджментом. Конечный результат выраженный в денежном эквиваленте, по факту,

определяет перспективность направления движения финансового планирования.

Краткосрочное финансовое управление, в зависимости от случая, может стать

как причиной снижения конкурентоспособности, падения уровня основного капитала

в результате инвестирования в низко бюджетные и нестабильно устойчивые проекты,

либо, в результате отказа от инвестирования в пользу обновления основного

капитала, что может стать причиной банкротства и закрытия предприятия. При этом

правильно организованное краткосрочное планирование, может стать результатом

успешного функционирования предприятия за счет инвестирования в

производственную функциональность предприятия и увеличит рыночную стоимость и

продажу существенного объема акций предприятия.

При осуществлении долгосрочного планирования, за основу берется учет

неопределенности и наличие возможных рисков, которые могут оказать влияние на

не актуальность финансового инвестирования в продажу акций. Данная отдача

рассчитывается из позиций соотношения предполагаемой цены акций с позиции

затрат на вложение основного капитала.

В Таблице 1 отражены общие искомые стратегические цели организации,

ориентация которых строится на базе соотношения оптимизации финансовых затрат к

полученной прибыли.

Таблица 1- Финансовые и стратегические цели организации

|

Финансовые цели

|

Стратегические цели

|

|

Рост доходов

|

Увеличение рыночной доли

|

|

Рост дивидендов

|

Повышение качества услуг

|

|

Увеличение доходов на инвестированный капитал

|

Более низкие издержки по сравнению с конкурентами

|

|

Повышение кредитного и облигационного рейтингов

|

Расширение ассортимента услуг и повышение их привлекательности

|

|

Рост потоков наличности

|

Укрепление репутации перед потребителями

|

|

Повышение курсов акций

|

Повышение уровня (качества) обслуживания

|

|

Улучшение и оптимизация структуры источников доходов

|

Расширение применения инноваций

|

|

Укрепление конкурентных позиций на международном уровне

|

Вывод: Финансовая устойчивость предприятия, достигается посредством

реализации стратегии финансового менеджмента, которая в свою очередь базируется

на структурном перераспределении задач оптимизации.

Цель финансового развития, составляет обеспечение и бесперебойное

функционирование предприятия, посредством создания необходимых для этого

условий.

Именно, посредством построения данной цели, достигается возможность

стратегического управления источниками финансирования и активами, учет уровня

рисков, результативность продаж, а также планирование динамики пассивов и

активов, при этом, основой для принятия управленческих решений, является

глубокий финансовый анализ их оценка качества фактического финансового

состояния предприятия.

Проводя детальный анализ взаимосвязи финансовой стратегии с финансовой

политикой, необходимо в первую очередь затронуть данные терминологические

определения, отражающие суть данных концепций и провести анализ их

функциональных направлений.

Финансовая стратегия - это генеральный план действий предприятия,

охватывающий формирование финансов и их планирование для обеспечения финансовой

стабильности предприятия и включающий в себя следующее:

1) формирование финансовых ресурсов и централизованное стратегическое руководство

ими;

) выявление решающих направлений и сосредоточение на их выполнении

усилий, маневренности в использовании резервов финансовым руководством

предприятия;

) ранжирование и поэтапное достижение задач;

) соответствие финансовых действий экономическому состоянию и

материальным возможностям предприятия;

) объективный учет финансово-экономической обстановки и реального

финансового положения предприятия в году, квартале, месяце;

) создание и подготовку стратегических резервов;

) учет экономических и финансовых возможностей самого предприятия и его

конкурентов;

) определение главной угрозы со стороны конкурентов, мобилизацию сил на

ее устранение и умелый выбор направлений финансовых действий;

) маневрирование и борьбу за инициативу для достижения решающего

превосходства над конкурентами.

Финансовая политика - это целенаправленное использование финансов для

достижения стратегических и тактических задач, определенных учредительными

документами (уставом) организации.

Функциональная ориентация финансовой политики организации, предполагает

реализацию комплексов совокупных мероприятий, направленных на достижение

тактических и стратегических задач, которые регламентируются соответствующими

учредительными документами (уставом) организации.

Одним из самых наиболее важных условий формирования финансовой стратегии,

является экономическая аналитика движения рынка в целом, а также конъюнктуры

тех сегментов финансового рынка, с которыми связана предстоящая финансовая

деятельность предприятия. При этом изменения в экономике могут быть

спрогнозированы лишь частично, поскольку на этот вопрос влияет масса сторонних

факторов. Учитывая непредсказуемость течения экономических изменений, плановый

период должен составлять не более 3 лет. В этом случае, условиями определяющими

период планирования периода действия финансовой стратегии являются:

принадлежность предприятия, его размер, стадия жизненного цикла и др.

В практике зарубежных компаний, активно используется метод разбора

внутренних нормативов, которые учитывают направление движения прибыли,

временной промежуток, факторы риска и т.д.

Исходя из выше рассмотренных положений, можно сделать вывод, что успех

финансовой стратегии предприятия гарантируется при выполнении следующих

условий:

) при взаимном уравновешивании теории и практики финансовой стратегии;

) при соответствии финансовых стратегических целей реальным экономическим

и финансовым возможностям через жесткую централизацию финансового

стратегического руководства и гибкость его методов по мере изменения

финансово-экономической ситуации.

Касаясь определения финансовой политики, можно отметить, что данная

отрасль является основой управления финансовыми средствами предприятия, при

этом составная часть её экономической политики ориентирована на совокупность

мероприятий по организации и использованию финансовых ресурсов предприятия для

реализации задач, функций и сфер, касающихся определенного направления

развития. К этим сферам реализации, может относиться средства и формы,

характеризующие деятельность данного предприятия, а также системы

взаимоотношений внутри организации и во внешней среде.

Смысловая ориентация финансовой политики заключается в первую очередь в

распределении и перераспределении денежной формы вновь предоставляющихся услуг,

либо производства готовой продукции, при этом основное искусство

перераспределения стоимости, заключается в умении создавать определенные

условия для увеличения базы распределения - финансовых ресурсов (капитала)

организации.

Финансовая политика предусматривает:

получение прибыли в целях экономического роста;

оптимизацию структуры и стоимости капитала, обеспечение финансовой

устойчивости, деловой и рыночной активности предприятия;

достижение финансовой открытости организации для собственников

(акционеров), инвесторов и кредиторов;

использование рыночных механизмов привлечения капитала с помощью эмиссии

ценных бумаг, финансового лизинга, проектного финансирования;

разработку механизма управления финансами (финансового менеджмента) на

основе диагностики финансового состояния с учетом стратегических целей

деятельности предприятия, адекватных рыночным условиям;

обеспечение сбалансированности материальных и денежных потоков и

формирование финансовых ресурсов, необходимых для выполнения уставной

деятельности и погашения всех долговых обязательств предприятия.

Основными направлениями финансовой политики, являются такие основные

моменты, как применения финансовых инструментов, финансовую политику

производственных процессов, кредитных отношений, инвестиций, регулирование

денежных потоков, операций с ценными бумагами, налоговых расчетов.

В том случае, если финансовая стратегия ориентирована на конкретные

методики эффективного управления оборотными средствами предприятия за счет

инвестиционной политики, проведения расчетов, внедрения системы мотивации

персонала и маркетинговых операций, то финансовая политика рассматривает

наиболее обобщающие задачи ориентации финансового управления, направленные на

увеличение, рост инвестиций, наращивание основного капитала.

Основными функциями финансовой политики в процессе управления финансами

организации являются воспроизводственная, производственная и контрольная.

Основным отличием финансовой политики от финансового менеджмента,

является то, что она задает общую концепцию развития предприятия, без учета

наиболее углубленного и детального рассмотрения вопросов, которые напрямую

затрагивает финансовый менеджмент. Параллель между этими приемами управления

финансовыми вопросами предприятия, проходит с учетом того, что финансовая

политика реализуется посредством методов финансового менеджмента. Но, стоит

заметить, что сам по себе финансовый менеджмент ориентирован на определенные

действия, анализ и подготовку решений, а финансовая политика используется для

адаптации существующих методов в соответствии с ее целями, направлениями и задачами.

По своей сути, финансовая политика в отличие от финансового менеджмента

не является узко ориентированным направлением и охватывает такие отрасли, как:

информатика, финансовый менеджмент, финансы, бухгалтерский учет, отрасли права,

налогообложение, математико-статистические дисциплины и т.д.

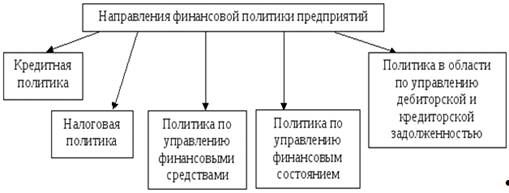

Рис. 1 - Направления финансовой политики.

Рис. 2 - Функциональная схема распределения оборотного капитала методами

финансовой политики

Исходя из позиции Крейниной М.Н., вытекает тот факт, что правильная

финансовая политика может не только определить финансовые ориентиры, но и

смягчить пагубные результаты, субъективных взглядов и использования

неэффективных методов организации. - «Финансовый менеджмент имеет цель не

только определить все финансовые последствия тех или иных решений по вопросам

работы предприятия и даже не только найти способы устранения или смягчения

влияния на финансовое состояние отрицательных последствий. Еще одна важнейшая

цель финансового менеджмента - определить ориентиры, на основе которых можно

оценить, благоприятен ли для данного предприятия сложившийся уровень того или

иного показателя, а затем решить, нуждается показать в росте, снижении или

сохранении имеющегося уровня». Основной целью финансового менеджмента, в данном

случае, является разработка и внедрение средств, стратегического

финансирования, которая базируется на усовершенствовании текущих материальных

показателей.

В соответствии с рассмотренными аспектами данного подпункта, можно

сказать, что финансовая политика служит для организационного соединения всех

элементов в единое целое, при этом она включает в себя определение первичной

цели, и конкретных стратегических направлений, ориентация которых заключается в

реализации конкретных решений и отвечает практическим потребностям при

управлении предприятием.

1.2 Теоретический обзор внутренних и внешних

процессов управления и организации дебиторской и кредиторской задолженности

Любая организация в процессе работы может выступать в роли заказчика или

исполнителя, поставщика. В зависимости от этого при проведении расчётов на её

счетах может образовываться дебиторская или кредиторская задолженность. Понятие

дебиторской задолженности означает сумму долга, причитающуюся какой-либо

компании со стороны других фирм, учреждений или даже частных лиц.

Общий объём обязательств дебиторов может зависеть от следующих факторов:

- Вида продукции, являющейся предметом договора

Вместительности рынка товаров и услуг.

Степени присутствия на рынке продукции нужного вида.

Разнообразия вариантов безналичной оплаты.

Среди основных видов дебиторской задолженности нужно выделить

неоправданную и просроченную, к своевременному выявлению которых следует

подходить со всей серьёзностью.

Неоправданная задолженность включает в себя:

- Непогашенные в срок обязательства по расчётным документам.

Долги, образованные в результате растрат, хищений или недостач.

Задолженность, как итог нарушения финансовой дисциплины подразделений

организации.

Неистребованный в трёхлетний срок исковой давности, просроченный долг,

так же как и случай, при котором обязательство не может быть оплачено вовсе,

должны быть списаны в полном объёме на убытки компании, что весьма невыгодно

для кредитора.

Проводя анализ обязательств дебиторов за период, следует уделить внимание

изучению динамичности изменения их объёмов, сроков формирования, структуры. В

первую очередь аналитически необходимо рассматривать различные статьи прочей

дебиторской задолженности, которая может включать в себя, например:

Долги покупателей и заказчиков по плановым платежам.

Обязательства работников организации прочих подотчётных лиц по выданным

им денежным средствам.

Долги арендаторов недвижимости по квартплате или коммунальным платежам.

Чтобы добиться оптимального размера дебиторской задолженности в своей

компании, руководству необходимо внимательно подходить к выбору заказчиков и

покупателей, а также к формулированию всех нюансов оплаты при проектировании

договоров.

В зависимости от объёма обязательств, количества дебиторов и расчётных

документов, оценка анализ может быть проведён сплошным или выборочным методом.

В любом случае итогом работы будет набор рассчитанных важнейших показателей,

характеризующих дебиторскую задолженность: Абсолютный показатель просроченной

дебиторской задолженности. Один из важнейших индикаторов работы организации,

рассчитываемый в приложении ф-5 баланса.

Оборачиваемость дебиторской задолженности, которая рассчитывается как:

Выручка от реализации ÷ Средняя величина дебиторской задолженности

Для осуществления расчётов берётся объём выручки без учёта начисленных

НДС и акцизов. Этот коэффициент отражает количество оборотов, которые совершают

данные активы компании за анализируемый период.

Период погашения исчисляется по формуле:

Общее количество дней в отчётном периоде ÷ Коэффициент оборачиваемости

От величины периода задержки оплаты прямо пропорционально зависит шанс

успешного погашения задолженности. В случае увеличения сроков возврата

снижается ликвидность данного актива.

Понятие кредиторская задолженность буквально означает долговые

обязательства какого-либо субъекта бизнеса перед другими организациями или

физическими лицами, которые он должен в обязательном порядке погасить. Это

могут быть, например, долги перед учредителями, поставщиками, подрядными

организациями, работниками, государственными учреждениями, непогашенные суммы

кредитов и займов, взятые у финансовых организаций и других предприятий. Важным

моментом изучения обязательств фирмы является обнаружение неоправданной кредиторской

задолженности, к которой можно отнести долги перед поставщиками, возникшие

из-за несвоевременной оплаты платёжных документов, а также по

неотфактурированным поставкам. Чаще всего такая ситуация складывается в случае

отгрузки поставщиком материальных ценностей без сопровождающих расчётных

документов. Просроченная кредиторская задолженность, которая в течение срока

возможного обжалования в суде так и не была востребована, должна быть отнесена

к прибыли организации. Прочая кредиторская задолженность, подобно прочей

дебиторской, имеет в своём составе много различных статей товарного и

нетоварного характера. К ней могут быть отнесены обязательства по претензиям, а

также депонентские суммы без востребования.

Анализируя прочую кредиторскую задолженность компании, стоит изучить её

структуру, а также сроки и причины формирования. Показатели, рассчитываемые при

анализе долгов организации. Абсолютный показатель просроченной кредиторской

задолженности. Отражает объём задолженности, непогашенной в течение трёх месяцев

после завершения периода оплаты.

Оборачиваемость - относительный коэффициент, показывающий число оборотов

за период. Расчёт производится аналогично коэффициенту оборачиваемости

дебиторской задолженности.

Период погашения или длина оборота в днях, определяющийся по формуле:

Общее количество дней в отчётном периоде ÷ Коэффициент оборачиваемости.

Оба относительных показателя дают характеристику оборачиваемости

кредиторской задолженности. Понятия дебиторской и кредиторской задолженности в

бухгалтерском учёте являются весьма значимыми. Всесторонний анализ этих статей

позволяет получить информацию, характеризующую финансовую устойчивость

организации и эффективность её работы.

В бухгалтерском балансе дебиторская и кредиторская задолженности

отражаются по их видам. Дебиторская задолженность отражается в основном на

счетах 62 "Расчеты с покупателями и заказчиками", 76 "Расчеты с

разными дебиторами и кредиторами", а кредиторская - на счетах 60

"Расчеты с поставщиками и подрядчиками", 76 "Расчеты с разными

дебиторами и кредиторами".

По истечении срока исковой давности дебиторская и кредиторская

задолженности подлежат списанию. Общий срок исковой давности установлен в три

года. Для отдельных видов требований законом могут быть установлены специальные

сроки исковой давности, сокращенные или более длительные по сравнению с общим

сроком.

Срок исковой давности начинает исчисляться по окончании срока исполнения

обязательств, если он определен, или с момента, когда у кредитора возникает

право предъявить требование об исполнении обязательства.

Списанная дебиторская задолженность не считается аннулированной. Она

должна отражаться на забалансовом счете 007 "Списанная в убыток

задолженность неплатежеспособных дебиторов" в течение 5 лет с момента

списания для наблюдения за возможностью ее взыскания в случае изменения

имущественного положения должника.

При поступлении средств по ранее списанной дебиторской задолженности

дебетуют счета учета денежных средств (50, 51, 52) и кредитуют счет 91

"Прочие доходы и расходы". Одновременно на указанные суммы кредитуют

забалансовый счет 007 "Списанная в убыток задолженность неплатежеспособных

дебиторов".

1.2.1 Нормативно-правовая характеристика

дебиторской и кредиторской задолженности

Порядок уступки права требования регулирует гл. 24 "Перемена лиц в

обязательстве" Гражданского кодекса Российской Федерации (далее - ГК РФ).

Согласно п. 1 ст. 382 ГК РФ право (требование), принадлежащее кредитору

на основании обязательства, может быть передано им другому лицу по сделке

(уступка требования) или перейти к другому лицу на основании закона.

Следует отметить, что в практической деятельности договор уступки права

требования называют цессией. Сторонами по такому договору являются:

прежний кредитор - лицо, уступающее право требования (цедент);

новый кредитор - лицо, приобретающее право требования (цессионарий).

Договор уступки требования заключается в письменной форме. Уступка

требования по сделке, требующей государственной регистрации, должна быть

зарегистрирована в порядке, установленном для регистрации этой сделки, если

иное не установлено законом (п. 2 ст. 389 ГК РФ).

Статьей 384 ГК РФ установлен объем прав кредитора, переходящих к другому

лицу. Так, право первоначального кредитора переходит к новому кредитору в

объеме и на условиях, существовавших к моменту перехода права. В частности, к

новому кредитору переходят права, обеспечивающие исполнение обязательства, а

также другие связанные с требованием права, в том числе право на неуплаченные

проценты, что установлено ст. 384 ГК РФ.

Однако некоторые права не могут переходить к другим лицам, это права,

неразрывно связанные с личностью кредитора, в частности требования об алиментах

и возмещении вреда, причиненного жизни или здоровью (ст. 383 ГК РФ).

Кредитор, уступивший требование другому лицу, обязан уведомить об этом

должника в письменной форме и передать ему документы, удостоверяющие право

требования. В противном случае должник вправе до представления ему

доказательств перехода права требования к этому лицу:

выдвигать против требования нового кредитора возражения, которые он имел

против первоначального кредитора (ст. 386 ГК РФ);

не исполнять обязательство перед новым кредитором (ст. 385 ГК РФ).

Обращаем ваше внимание на то, что для перехода прав кредитора к другому

лицу не требуется согласия должника, если иное не установлено законом или

договором. В силу п. 2 ст. 388 ГК РФ не допускается без согласия должника

уступка требования по обязательству, в котором личность кредитора имеет

существенное значение для должника.

Первоначальный кредитор (цедент) отвечает перед новым кредитором за

недействительность переданного ему требования, но не отвечает за неисполнение

этого требования должником (ст. 390 ГК РФ).

Кредитор, который приобрел денежное требование в результате уступки

(цессионарий), имеет право переуступить его другому лицу или предъявить к

оплате должнику. Вместе с тем в ГК РФ предусмотрен переход прав кредитора к

другому лицу на основании закона. В соответствии со ст. 387 ГК РФ права

кредитора по обязательству переходят к другому лицу на основании закона и в

связи с наступлением указанных в нем обстоятельств:

в результате универсального правопреемства в правах кредитора;

по решению суда о переводе прав кредитора на другое лицо, когда

возможность такого перевода предусмотрена законом;

вследствие исполнения обязательства должника его поручителем или

залогодателем, не являющимся должником по этому обязательству;

при суброгации страховщику прав кредитора к должнику, ответственному за

наступление страхового случая;

в других случаях, предусмотренных законом.

Рассмотрим порядок отражения в учете кредитора операций по продаже прав

требования.

Бухгалтерский учет

При уступке права требования фактически происходит реализация дебиторской

задолженности, которая отражается в составе активов организации.

Согласно п. 7 Положения по бухгалтерскому учету "Доходы

организации" ПБУ 9/99, утвержденного Приказом Минфина России от 6 мая 1999

г. N 32н, поступления от выбытия дебиторской задолженности покупателя

продукции, товаров признаются прочими доходами организации.

Расходы, связанные с уступкой права требования (дебиторской задолженности

покупателя), учитываются в бухгалтерском учете организации в составе прочих

расходов на основании п. 11 Положения по бухгалтерскому учету "Расходы

организации" ПБУ 10/99, утвержденного Приказом Минфина России от 6 мая

1999 г. N 33н.

Таким образом, организация-цедент, заключая договор цессии с третьим

лицом, отражает в бухгалтерском учете доходы от реализации права требования по

кредиту счета 91 "Прочие доходы и расходы", субсчет 1 "Прочие

доходы", в составе прочих доходов организации. При этом по дебету счета 91

"Прочие доходы и расходы", субсчет 2 "Прочие расходы",

должны отражаться расходы, связанные с реализацией данного права (стоимость

реализованного права требования, равная дебиторской задолженности по

первоначальному договору).

Бухгалтерские записи в учете делаются на основании следующих документов:

соглашения об уступке права требования долга;

реестра документов, передаваемых новому кредитору;

бухгалтерских справок-расчетов;

счета-фактуры и других.

Уступка права требования в бухгалтерском учете первоначального кредитора

(цедента) оформляется следующим образом:

Дебет 76 "Расчеты с разными дебиторами и кредиторами", субсчет

"Цессионарий", Кредит 91 "Прочие доходы и расходы", субсчет

1 "Прочие доходы", - на сумму задолженности нового кредитора

(цессионария) по договору цессии;

Дебет 91 "Прочие доходы и расходы", субсчет 2 "Прочие

расходы", Кредит 62 "Расчеты с покупателями и заказчиками" - на

сумму реализованной дебиторской задолженности, по которой она числится на

балансе цедента.

Особый порядок определения налоговой базы при уступке (переуступке) права

требования установлен только для налогоплательщиков, определяющих свои доходы и

расходы методом начисления.

В соответствии с п. 1 ст. 279 Налогового кодекса Российской Федерации

(далее - НК РФ) при уступке налогоплательщиком - продавцом товара (работ,

услуг), осуществляющим исчисление доходов (расходов) по методу начисления,

права требования долга третьему лицу до наступления предусмотренного договором

о реализации товаров (работ, услуг) срока платежа отрицательная разница между

доходом от реализации права требования долга и стоимостью реализованного товара

(работ, услуг) признается убытком налогоплательщика. При этом размер убытка для

целей налогообложения не может превышать суммы процентов, которую

налогоплательщик уплатил бы с учетом требований ст. 269 НК РФ по долговому

обязательству, равному доходу от уступки права требования, за период от даты

уступки до даты платежа, предусмотренного договором на реализацию товаров

(работ, услуг).

С 1 января 2015 г. Федеральным законом от 28 декабря 2013 г. N 420-ФЗ

"О внесении изменений в статью 27.5-3 Федерального закона "О рынке

ценных бумаг" и части первую и вторую Налогового кодекса Российской

Федерации" (далее - Закон N 420-ФЗ) п. 1 ст. 279 НК РФ будет изложен в

новой редакции. Начиная с указанной даты размер убытка для целей

налогообложения не сможет превышать сумму процентов, которую налогоплательщик

уплатил бы исходя из максимальной ставки процента, установленной для

соответствующего вида валюты п. 1.2 ст. 269 НК РФ, либо по выбору

налогоплательщика исходя из ставки процента, подтвержденной в соответствии с

методами, установленными разд. V.1 НК РФ по долговому обязательству, равному

доходу от уступки права требования, за период от даты уступки до даты платежа,

предусмотренного договором на реализацию товаров (работ, услуг). Причем порядок

учета убытка должен быть закреплен в учетной политике налогоплательщика.

Кроме того, ст. 279 НК РФ дополнена новым п. 4, согласно которому при

уступке права требования долга до наступления предусмотренного договором о

реализации товаров (работ, услуг) срока платежа в случае, если сделка по

уступке признается контролируемой согласно разд. V.1 НК РФ, фактическая цена

такой сделки признается рыночной с учетом положений п. 1 ст. 279 НК РФ.

Если предусмотренная п. 2 или п. 3 ст. 279 НК РФ сделка по уступке права

требования долга признается контролируемой согласно разд. V.1 НК РФ, цена такой

сделки определяется с учетом положений указанного раздела НК РФ (п. 23 ст. 3

Закона N 420-ФЗ).

В Письмах Минфина России от 29 мая 2008 г. N 03-03-06/4/38, от 16

сентября 2008 г. N 03-03-06/1/123 рассмотрен вопрос о порядке налогообложения

прибыли при уступке права требования. По мнению специалистов Минфина, срок

платежа по договору, являющийся критерием для определения порядка учета убытков

от уступки права требования, должен определяться на основании условий

соответствующего договора, действующего на дату уступки права требования.

Если такой срок был изменен до даты уступки прав требования в

соответствии с положениями гл. 29 "Изменение и расторжение договора"

ГК РФ (в том числе в одностороннем порядке), срок платежа определяется в

соответствии с условиями договора с учетом внесенных в него изменений до даты

уступки права требования.

Согласно п. 2 ст. 279 НК РФ при уступке налогоплательщиком - продавцом

товара (работ, услуг), применяющим при исчислении доходов и расходов метод

начисления, права требования долга третьему лицу после наступления срока

платежа, предусмотренного договором, отрицательная разница между доходом от

реализации права требования долга и стоимостью реализованного товара (работ,

услуг) признается убытком по сделке уступки права требования.

Убытки по сделке уступки права требования, согласно пп. 7 п. 2 ст. 265 НК

РФ, в целях налогообложения прибыли организаций приравниваются к

внереализационным расходам, при этом:

50% суммы убытка включаются в состав расходов на дату уступки права

требования;

50% суммы убытка включаются в состав расходов по истечении 45 календарных

дней с даты уступки права требования.

Отметим, что порядок признания доходов при методе начисления установлен

ст. 271 НК РФ. При реализации финансовым агентом услуг финансирования под

уступку денежного требования, а также реализации новым кредитором, получившим

указанное требование, финансовых услуг дата получения дохода определяется как

день последующей уступки требования или исполнения должником требования. При

уступке налогоплательщиком - продавцом товара (работ, услуг) права требования

долга третьему лицу дата получения уступки права требования определяется как

день подписания сторонами акта уступки права требования.

По разъяснениям Минфина России, содержащимся в Письме от 11 ноября 2013

г. N 03-03-06/2/48041, в том случае, если организация приобрела право

требования долга по кредитному договору, долг по которому погашается частями,

доходы от частичного погашения приобретенного права требования долга

организации следует учитывать в том отчетном (налоговом) периоде, к которому

такие доходы относятся. При этом в данном отчетном (налоговом) периоде

учитывается часть расходов на приобретение права требования долга

пропорционально сумме вышеуказанных доходов, полученных в этом отчетном

(налоговом) периоде.

Предположим, что организацией заключен договор уступки права требования,

по которому цедент уступает цессионарию право истребования обязательств по

договору поставки на сумму основного долга и на сумму штрафных санкций за

нарушение условий договора, признанных арбитражным судом. Имеет ли право цедент

включить санкции в стоимость уступаемого права требования, на которую

уменьшается доход от реализации данного требования?

Ответ на этот вопрос зависит от того, возникли ли у цедента основания для

отражения штрафных санкций во внереализационных доходах. Напомним, что согласно

п. 3 ст. 250 НК РФ пени и прочие санкции за нарушение договорных обязательств

являются внереализационным доходом организации. Данный доход учитывается на

дату признания санкций должником или на дату вступления в законную силу решения

суда (пп. 4 п. 4 ст. 271 НК РФ).

В том случае, если на такие доходы цедент увеличил налоговую базу по

налогу на прибыль, штрафные санкции можно включить в стоимость уступаемого

права требования. Следовательно, на эту общую сумму цедент уменьшит доход от

реализации права требования. А в случае возникновения убытка цедент может

учесть его в соответствии с п. 1 или п. 2 ст. 279 НК РФ. Аналогичные

разъяснения приведены в Письмах Минфина России от 22 апреля 2011 г. N

03-03-06/2/68, от 25 марта 2011 г. N 03-03-06/1/180.

Если же штрафные санкции не были включены цедентом в состав доходов, то в

стоимости права требования они не учитываются. При этом в случае признания

штрафных санкций должником или судом их суммы в составе доходов учтет уже цессионарий

(Письма Минфина России от 26 марта 2010 г. N 03-03-06/2/58, от 10 февраля 2010

г. N 03-03-06/2/27 и другие).

Заметим, что ранее финансисты выражали иную точку зрения. В Письме

Минфина России от 14 апреля 2009 г. N 03-03-06/1/242 было сказано, что передача

права требования уплаты суммы штрафных санкций на возмездной основе может

рассматриваться как реализация имущественного права. В соответствии с пп. 2.1

п. 1 ст. 268 НК РФ налогоплательщик вправе уменьшить доход от реализации

имущественных прав на цену приобретения данных имущественных прав и на сумму

расходов, связанных с их приобретением и реализацией. В рассматриваемом случае

расходы по приобретению права требования уплаты штрафных санкций у

организации-поставщика отсутствуют.

В связи с этим чиновники указывали, что оснований для уменьшения дохода

от реализации права требования на сумму задолженности по уплате штрафных

санкций на основании ст. ст. 268, 279 НК РФ или иных положений НК РФ не

имелось.

Отметим, что арбитражная практика по этому вопросу противоречива. Так, в

Постановлении ФАС Московского округа от 13 декабря 2010 г. по делу N

КА-А40/15488-10 сказано, что убытки от уступки права требования неустойки не

учитываются в целях налогообложения.

Однако некоторые суды встают на сторону налогоплательщика: Постановления

ФАС Поволжского округа от 31 января 2007 г. по делу N А57-4834/06-35, ФАС

Восточно-Сибирского округа от 4 мая 2005 г. по делу N

А19-6629/04-40-Ф02-1832/05-С1.

Налог на добавленную стоимость

Уступка требования квалифицируется как купля-продажа имущественного

права. Согласно пп. 1 п. 1 ст. 146 НК РФ передача имущественных прав признается

объектом обложения НДС.

В соответствии с п. 1 ст. 153 НК РФ при передаче имущественных прав

налоговая база по НДС определяется с учетом особенностей, установленных ст. 155

НК РФ.

Согласно п. 2 ст. 155 НК РФ налоговая база при уступке первоначальным

кредитором денежного требования, вытекающего из договора реализации товаров

(работ, услуг), или при переходе указанного требования к другому лицу на основании

закона определяется как сумма превышения суммы дохода, полученного

первоначальным кредитором при уступке права требования, над размером денежного

требования, права по которому уступлены (абз. 2 п. 1 ст. 155 НК РФ, Письмо ФНС

России от 14 ноября 2011 г. N ЕД-4-3/18981@).

Таким образом, если первоначальный кредитор уступает денежное требование,

вытекающее из договора реализации товаров (работ, услуг), то ему необходимо

исчислить и уплатить НДС.

Если денежное требование уступлено с убытком, то НДС не исчисляется.

Отметим, что ранее Минфин России разъяснял, что налогообложению подлежит

вся сумма, полученная по договору уступки права (требования) (например, Письма

Минфина России от 16 апреля 2010 г. N 03-07-11/121, от 6 октября 2010 г. N

03-07-11/393).

Однако арбитры указывали, что при передаче имущественных прав по договору

цессии у кредитора (цедента) подлежат обложению НДС только операции по

реализации товаров (работ, услуг); нормы гл. 21 НК РФ не предусматривают

возможности взыскания НДС с операций по передаче имущественных прав у цедента

(первого кредитора) после уплаты НДС с операций по реализации товаров исходя из

стоимости этих товаров (Постановление ФАС Западно-Сибирского округа от 9 марта

2011 г. по делу N А03-8260/2010).

Также следует иметь в виду, что операции по уступке (переуступке,

приобретению) прав (требований) кредитора по обязательствам, вытекающим из

договоров по предоставлению займов в денежной форме и (или) кредитных

договоров, а также по исполнению заемщиком обязательств перед каждым новым

кредитором по первоначальному договору, лежащему в основе договора уступки, не

облагаются НДС (пп. 26 п. 3 ст. 149 НК РФ).

1.3 Анализ структуры технологии построения

информационной базы и движения оборотных активов, а также методическая основа

разработки и реализации финансовой стратегии организации

Бухгалтерский баланс - основная форма бухгалтерской отчетности. Он

характеризует имущественное и финансовое состояние организации на отчетную

дату. В балансе отражаются остатки по всем счетам бухгалтерского учета на

отчетную дату. Эти показатели приводятся в бухгалтерском балансе в определенной

группировке.

Актив баланса - это часть бухгалтерского баланса, в которой отражается

всё имущество предприятия, включая как материальные, так и нематериальные

ценности, а также состав и размещение имеющихся ценностей. Имущество в активе

баланса отражается по закупочным ценам с учетом амортизации.

Важнейшим (первым элементом) как баланса, так и всей бухгалтерской

(финансовой) отчетности является понятие «актив», которое представляет собой

совокупность имущественных средств хозяйствующей единицы. Таким образом,

заключенная в активе экономическая выгода представляет собой потенциал, который

войдет, прямо или косвенно, в поток денежных средств или денежных эквивалентов

предприятия. Потенциал может быть продуктивным, то есть быть частью оперативной

деятельности предприятия. Он также может принимать форму конвертируемости в

денежные средства или их эквиваленты.

Важнейшими признаками включения хозяйственных ресурсов в актив являются

следующие условия: ресурсы должны приносить экономическую выгоду (доходы,

прибыль, деньги) в будущем; находиться в распоряжении хозяйствующего субъекта,

который мог бы их беспрепятственно задействовать по собственному усмотрению или

продать; являться результатом ранее осуществленных хозяйствующим субъектом

сделок, то есть пригодным к использованию в данный момент, а не быть на стадии

изготовления или доставки в рамках соответствующего договора.

Перечисление всех составных групп частей актива, количественно измеренных

и оцененных, отражается в соответствующих статьях бухгалтерского баланса.

Актив баланса состоит из двух разделов:

Внеоборотные активы, или основные фонды, к которым относятся средства

производства длительного использования, стоимость которых переносится на

стоимость продуктов производства постепенно в течение длительного времени:

здания и сооружения, технологическое оборудование, дороги, авторские права и

так далее. Нематериальные активы и основные фонды учитываются по остаточной

стоимости.

Оборотные активы (оборотные фонды): средства производства, расходуемые в

течение одного года.

Кроме того, к активу баланса относят также некоторые статьи, которые

можно считать имуществом только косвенно. Например, такие, как налог на

добавленную стоимость по приобретенным ценностям или расходы будущих периодов.

Согласно утвержденной форме бухгалтерской баланса - Приказ Минфина России

от 02.07.2010 №66н (ред. от 06.04.2015) «О формах бухгалтерской отчетности

организаций», оборотные активы содержат в себе следующие статьи.

Оборотные активы в бухгалтерском балансе

Запасы

Налог на добавленную стоимость по приобретенным ценностям

Дебиторская задолженность

Финансовые вложения (за исключением денежных эквивалентов)

Денежные средства и денежные эквиваленты

Прочие оборотные активы

«Оборотные активы» бухгалтерского баланса включают в себя:

запасы (сырье, материалы, готовая продукция, товары отгруженные, расходы

будущих периодов и др.),

налог на добавленную стоимость по приобретенным ценностям,

дебиторская задолженность,

финансовые вложения,

денежные средства.

Статьи актива в соответствии с законодательством и традициями отдельных

стран располагаются по определенной системе. Отдельные статьи актива

размещаются в балансе по степени подвижности имущества (по степени ликвидности),

то есть в прямой зависимости от того, с какой быстротой данная часть имущества

приобретает в хозяйственном обороте денежную форму.

В отечественной практике актив баланса строится, как правило, в порядке

возрастающей ликвидности, в соответствии с которой в первом разделе

показывается недвижимое имущество, которое практически до конца своего

существования сохраняет первоначальную форму. При построении актива в порядке

убывающей ликвидности на первом месте стоят статьи денежных средств, товаров и

запасов, незавершенного производства, дебиторов и др.

В оборотных активах, в частности, отражается стоимость

материально-производственных запасов и затрат, не списанных на конец отчетного

периода, сумму «входного» НДС не принятую к вычету, дебиторскую задолженность,

стоимость краткосрочных финансовых вложений, сумму денежных средств

организации.

Запасы в бухгалтерском балансе

Запасы - материалы и продукция, составная часть оборотных фондов

предприятия, отражаемые в активе баланса (включает сырье, вспомогательные

материалы, полуфабрикаты, готовую продукцию и т. п.), не используемые в данный

момент в производстве, хранимые на складах или в других местах и

предназначенные для последующего использования. Запасы представляют собой

способ резервирования ресурсов для обеспечения бесперебойности производства и

обращения, снижения опасности возникновения простоев. Существуют расчетные

нормы запасов, которым соответствуют нормативные запасы. Запасы выше этих норм

называют сверхнормативными.

Также к запасам относится хозяйственный инвентарь, недорогая офисная

мебель, канцтовары и другое имущество организации, не списанное на конец

отчетного периода.

Сырье и материалы оцениваются в балансе по фактической заготовительной

себестоимости. Затраты в незавершенном производстве могут быть оценены по

нормативной себестоимости, по сумме прямых затрат или по фактической

производственной себестоимости. В этом же разделе отражаются и предметы

обращения: готовая продукция и товары отгруженные, расходы будущих периодов,

которые должны оцениваться по фактической себестоимости.

В том случае, если продажи компании увеличиваются, в то время как растет

инвентаризация. То это может быть дальнейшей причиной, для дальнейшего

глубокого анализа компании. Возможно, продукция не пользуется спросом, а

возможно, компания предприняла такую стратегию, в которой ожидает сильного

увеличения спроса и поэтому она увеличила инвентаризацию.

Возможен и такой вариант, что когда у компании увеличиваются запасы в

связи с низким спросом на товары и услуги, то компания будет вынуждена снижать

цену, что приведет к снижению рентабельности и других финансовых показателей. В

некоторых случаях, возможно, что компания будет снижать настолько цены на

товары и услуги, что будет ниже их себестоимости, и в таком случае будут понесены

потери. Поэтому все это нужно смотреть в сочетании с другими элементами, что бы

понять лучше компанию.

Налог на добавленную стоимость по приобретенным ценностям

На территории РФ действует НДС по приобретенным ценностям. Его выплата

обязательна для всех организаций, ведущих коммерческую деятельность.

Налог на добавочную стоимость по приобретенным ценностям - это налог,

выплачивать который необходимо в обязательном порядке. Так как согласно

законодательству, вся прибыль, получаемая в результате коммерческой

деятельности, должна облагаться налогом.

НДС по приобретенным ценностям - это налог, в который включается

практически вся информация по доходам различного рода, полученным компанией.

Относятся такого рода доходам следующие операции: продажа товаров; реализация

услуг; процесс продажи или покупки ценностей различного рода. Сам налог обычно

отражается в бухгалтерской отчетности в счете № 19 (дебетовом) под названием

«НДС по приобретенным ценностям». Также в данном счете отражаются:

нематериальные активы; производственные и материальные запасы.

Чаще всего возникают проблемы, связанные с налогом на добавочную

стоимость, в двух случаях: Когда осуществляется принятие к вычету НДС по

приобретенным ценностям по заявлению. При подаче в налоговые органы прошения о

возмещении НДС (по приобретенным ценностям в случае реализации импортных

товаров).

Формирование входного НДС возможно если: ресурсы, приобретенные для

использования в каких-либо операциях, облагаются НДС (производство и

последующая продажа товаров, предполагающих уплату НДС); когда какие-либо

материальные ценности приняты к учету; осуществлена оплата ресурсов. На

формирование входного НДС не влияет актив или пассив, принадлежащий

предприятию. Важно лишь то, каким по счету является компания-налогоплательщик в

цепочке реализации и производства товаров, услуг. Так как от этого

непосредственно зависит возможность последующего вычета НДС при уплате налогов.

Сам НДС по приобретенным ценностям отображается в строке 1220.

Наличие же увеличенного НДС по приобретенным ценностям говорит о

присутствии какой-либо ошибки в регистрах накоплений, которую необходимо в

обязательном порядке исправить.

НДС по приобретенным ценностям не менее важен, чем остальные налоги.

Ошибки в его расчете могут привести к серьезным проблемам с налоговой

инспекцией и наложению штрафных санкций. Поэтому следует в обязательном порядке

внимательно следить за правильностью подаваемых данных. Это позволит сэкономить

время и финансовые средства.

Строка «Налог на добавленную стоимость по приобретенным ценностям»

посвящена входному НДС. В данной строке баланса показывается остаток сумм НДС,

которые поставщики и подрядчики предъявили компании. При этом по состоянию на

31 декабря организация и не приняла налог к вычету или не включила НДС в

расходы в стоимости купленных ценностей (работ, услуг). Например, это возможно,

если еще не получены счета-фактуры, в них допущена ошибка, при выпуске товаров

с длительным производственным циклом, при реализации продукции облагаемой

налогом по нулевой ставке. Входной НДС может остаться числиться в учете и при

условии, что его принимают к вычету только после перечисления. Например, при

выполнении компанией обязанностей налогового агента по НДС.

Дебиторская задолженность в бухгалтерском балансе.

В составе дебиторской задолженности показывают долги:

покупателей за поставленные им товары, оказанные услуги,

выполненные работы;

поставщиков за перечисленные им авансы;

подотчетных лиц за выданные им деньги;

бюджета и внебюджетных фондов по переплатам налогов или

взносов и т.д.

Компания, когда осуществляет свою деятельность, может продавать своим

клиентам товары и услуги в рассрочку, это и называется дебиторской

задолженностью. Обычно, компания рассматривает дебиторскую задолженность, как

доход, который она ожидает в ближайшем будущем, в данном случае, в течение

года. Однако бывает ситуация, когда по дебиторской задолженности не

рассчитываются и она переходят в разряд сомнительно дебиторской задолженности,

которая потом списывается в расходы компании.

Необходимо следить за дебиторской задолженностью во взаимосвязи с

продажами компании. Если у компании выросли продажи за счет роста дебиторской

задолженности, то это уже должно настораживать. Если дебиторская задолженность

растет более быстрыми темпами, чем продажи компании, то это говорит о том, что

компания ведет плохую работу по сбору своих долгов. Потенциально, это может

быть уже серьезное проблемой, потому что компании могут брать кредиты исходя из

своих активов. Если «плохой» дебиторской задолженности много, то компания может

подорвать свое финансовое состояние.

Финансовые вложения (за исключением денежных эквивалентов)

Финансовые вложения - это инвестиции в ценные бумаги, уставные капиталы

других организаций, депозитные вклады в кредитных организациях, дебиторская

задолженность, приобретенная на основании уступки права требования, а также в

виде предоставленных другим организациям займам.

Классификация финансовых вложений производится по разным признакам:

По назначению:

Приобретенные с целью получения дохода по ним

Приобретенные для целей перепродажи

В зависимости от срока, на который приобретены

Долгосрочные (более 1 года)

Краткосрочные

По связи с уставным капиталом

Финансовые вложения с целью образования уставного капитала

Вложения в долговые ценные бумаги

Согласно ПБУ 19/02 "Учет финансовых вложений" для принятия к

бухгалтерскому учету активов в качестве финансовых вложений необходимо

единовременное выполнение условий:

наличие надлежаще оформленных документов, подтверждающих существование

права у организации на финансовые вложения и на получение денежных средств или

других активов, вытекающее из этого права;

переход к организации финансовых рисков, связанных с финансовыми

вложениями (риск изменения цены, неплатежеспособности должника, ликвидности и

др.);

способность приносить организации экономические выгоды (доход) в будущем

в форме процентов, дивидендов либо прироста стоимости.

К финансовым вложениям не относятся:

. государственные и муниципальные ценные бумаги,

. ценные бумаги других организаций, в т.ч. облигации, векселя;

. вклады в уставные (складочные) капиталы других организаций (в т.ч.

дочерних и зависимых хозяйственных обществ);

. предоставленные другим организациям займы,

. депозитные вклады в кредитных организациях,

. дебиторская задолженность, приобретенная на основании уступки права

требования, и пр.

В составе финансовых вложений учитываются также вклады

организации-товарища по договору простого товарищества

. собственные акции, выкупленные у акционеров;

. векселя, выданные организацией-векселедателем организации-продавцу при

расчетах за продукцию, работы, услуги;

. вложения в недвижимое и иное имущество, имеющее

материально-вещественную форму, предоставляемые за плату во временное

пользование с целью получения дохода;

. драгоценные металлы, ювелирные изделия, произведения искусства и иные

аналогичные ценности, приобретенные не для осуществления обычных видов

деятельности.

Активы, имеющие материально-вещественную форму, такие как основные

средства, материально-производственные запасы, а также нематериальные активы не

являются финансовыми вложениями.

В строке «Финансовые вложения» отражаются данные о краткосрочных

финансовых вложениях. Тут речь идет об активах со сроком обращения или

погашения не больше 12 месяцев. Например, это займы, выданные на срок меньше

года, векселя или облигации со сроком погашения не более 12-ти месяцев.

Данная статья оборотных активов, представляет собой деньги, вложенные в

облигации или другие ценные бумаги, которые могут быть конвертированы в деньги

в течение года. Такой вид оборотных активов, приносит более высокую норму

прибыли, чем просто наличные деньги. Такие активы, чуть менее ликвидны, чем

наличные деньги, и потребуются некоторые усилия, чтобы конвертировать их

обратно в наличные деньги. Но в большинстве случаев, инвесторы могут объединять

их с наличными деньгами, чтобы выяснить, сколько компания имеет денег под

рукой, чтобы удовлетворять свои потребности.

Денежные средства и денежные эквиваленты в бухгалтерском

балансе

В данной строке указывают сведения о деньгах компании - как в рублях, так

и в иностранной валюте. Так, по строке «Денежные средства и денежные

эквиваленты» баланса отражают:

деньги в кассе фирмы, а также стоимость денежных документов

(например, почтовых марок, оплаченных проездных билетов, путевок и т.д.);

деньги на расчетных счетах в банках;

деньги в иностранной валюте, находящиеся на валютных счетах в

банках;

прочие денежные средства, например деньги, находящиеся на

специальных счетах в банках, переводы в пути и т.д.

В этой строке баланса не всегда находятся деньги в сейфах, обычно к ним

относятся высоколиквидные инвестиции, деньги на счетах, а также другие

высоколиквидные инвестиции, которые могут быть быстро конвертированы в деньги,

которые компании может использовать на свое усмотрения. Эти оборотные активы являются

самыми высоколиквидными.

Оборотные активы - дебиторская задолженность

Большинство предприятий осуществляют продажи на основе кредита.

Дебиторская задолженность указывает на осуществленные продажи и выставленные

заказчикам счета на основе кредита. Розничное торговое предприятие, такое как

универмаг, может указывать в данной категории счета к оплате заказчиками,

выставленные и неоплаченные. Для многих предприятий дебиторская задолженность

часто является самой большой статьей в балансовом отчете. Вам следует обращать

особое внимание на данную категорию и на условия кредита, предлагаемые

компанией, поскольку ее благополучие зависит от своевременного взыскивания

дебиторской задолженности.

Оборотные активы - сомнительная дебиторская задолженность

У каждого предприятия, имеющего дебиторскую задолженность, существует

определенная часть, которую она не в состоянии взыскать, поскольку заказчики не

могут произвести оплату по той или иной причине - бесхозяйственность, природное

бедствие, или намеренно. Обычно предприятие выделяет определяемый расчетным

путем резерв для такой не могущей быть взысканной или сомнительной

задолженности. Данный резерв под названием "безнадежный долг"

вычитается из общей суммы дебиторской задолженности, показанной в балансовом

отчете. В отчетности часто можно найти примечание, где указывается вычитаемая

сумма.

Прочие оборотные активы в бухгалтерском балансе

К прочим оборотным активам, относятся все другие оборотные активы,

которые могут быть конвертируемы в денежные средства в течении одного рабочего

цикла. Однако некоторые активы не способны превращаться в денежные средства.

Обычно к таким активам относятся расходы будущих периодов. Например, страховой

полис, который оплачен на один год вперед. Каждый квартал, компания будет

списывать этот стразовой полис, как купленный актив - страховку.

Прочие оборотные активы

По строке 1190 "Прочие внеоборотные активы" бухгалтерского

баланса отражается информация о внеоборотных активах, которые не перечислены в

других статьях раздела I бухгалтерского баланса.

В соответствии с абз. 2 п. 11 ПБУ 4/99 "Бухгалтерская отчетность

организации" (далее - ПБУ 4/99) показатели об отдельных активах должны

приводиться в бухгалтерской отчетности обособленно в случае их существенности и

в случае, если без знания о них заинтересованными пользователями невозможна

оценка финансового положения организации или финансовых результатов ее

деятельности.

В связи с этим по строке 1190 "Прочие внеоборотные активы"

бухгалтерского баланса не могут отражаться внеоборотные активы, информация о

которых является существенной. На этом настаивает и Минфин России ( письмо от

24.01.2011 N 07-02-18/01).

Стоит обратить внимание на то, что существенной признается информация,

отсутствие или неточность которой может повлиять на решения заинтересованных

пользователей ( п. 6.2.1 Концепции бухгалтерского учета в рыночной экономике

России (одобрена Методологическим советом по бухгалтерскому учету при Минфине

России, Президентским советом ИПБ РФ 29.12.1997)). Внеоборотные активы

организации, информация о которых является существенной, должны отражаться в

разделе I Бухгалтерского баланса обособленно.

Величина показателя по строке 1190 "Прочие внеоборотные активы"

бухгалтерского баланса формируется на основе следующих данных бухгалтерского

учёта (при условии их несущественности):

величины вложений во внеоборотные активы организации, в частности, затрат

организации в объекты, которые впоследствии будут приняты к учету в качестве

объектов НМА или ОС, а также затрат, связанных с выполнением незавершенных НИОКР,

если организация не отражает данные показатели по строкам 1110

"Нематериальные активы", 1120 "Результаты исследований и

разработок", 1150 "Основные средства" и 1160 "Доходные

вложения в материальные ценности" ( Инструкция по применению Плана счетов,

п. 41 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, п.

5, абз. 4 п. 16 ПБУ 17/02 "Учет расходов на научно-исследовательские,

опытно-конструкторские и технологические работы");

стоимости оборудования, требующего монтажа, под которым понимают

оборудование, вводимое в действие только после сборки его частей и прикрепления

к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим

конструкциям зданий и сооружений, а также комплекты запасных частей такого

оборудования, если организация не отражает такие активы по строкам 1120

"Результаты исследований и разработок", 1150 "Основные

средства" и 1160 "Доходные вложения в материальные ценности";

величины затрат, произведенных организацией в отчетном периоде, но

относящиеся к следующим отчетным периодам, если период списания затрат

превышает 12 месяцев после отчётной даты ( п. 65 Положения по ведению

бухгалтерского учета и бухгалтерской отчетности в Российской Федерации,

утвержденного приказом Минфина России от 29.07.1998 N 34н, абз. 2 п. 39 ПБУ

14/2007 "Учет нематериальных активов", п. 16 ПБУ 2/2008 "Учет

договоров строительного подряда", далее - ПБУ 2/2008);

суммы перечисленных авансов и предварительной оплаты работ, услуг,

связанных со строительством объектов основных средств ( письмо Минфина России

от 24.01.2011 N 07-02-18/01).

Таким образом, величина показателя по строке 1190 "Прочие

внеоборотные активы" зависит от величины дебетового сальдо на отчетную

дату по счетам 08, 07, 97 (аналитический счет учета расходов со сроком списания

свыше 12 месяцев), 60 (в части авансов и предоплаты на оплату работ и услуг,

приобретаемых для строительства ОС).

Финансовая стратегия, главной задачей которой является достижение полной

самоокупаемости и независимости предприятия, строится на определенных принципах

организации и включает в себя следующее:

текущее и перспективное финансовое планирование, определяющее на

перспективу все поступления денежных средств предприятия и основные направления

их расходования;

централизацию финансовых ресурсов, обеспечивающую маневренность

финансовыми ресурсами, их концентрацию на основных направлениях

производственно-хозяйственной деятельности;

формирование финансовых резервов, обеспечивающих устойчивую работу

предприятия в условиях возможных колебаний рыночной конъюнктуры;

безусловное выполнение финансовых обязательств перед партнерами;

разработку учетно-финансовой и амортизационной политики предприятия;

организацию и ведение финансового учета предприятия и сегментов

деятельности на основе действующих стандартов;

составление финансовой отчетности по предприятию и сегментам деятельности

в соответствии с действующими нормами и правилами с соблюдением требований

стандартов;

финансовый анализ деятельности предприятия и его сегментов (приоритетных

хозяйственных и географических сегментов, прочих сегментов в составе

нераспределенных статей);

финансовый контроль деятельности предприятия и всех его сегментов.

Таблица 2 - Этапы разработки финансовой стратегии предприятия

|

№ п\п

|

Этапы

|

Необходимые мероприятия

|

|

1

|

Определение общего периода формирования финансовой

стратегии

|

Продолжительность финансовой стратегии не должна выходить

за рамки формирования корпоративной стратегии развития предприятия. В среднем

период должен быть 3 - 5 лет.

|

|

2

|

Исследование факторов внешней финансовой среды

|

Анализируется конъюнктура финансового рынка и факторы ее

определяющие, а также разрабатывается прогноз конъюнктуры в разрезе отдельных

сегментов этого рынка

|

|

3

|

Оценка сильных сторон предприятия, определяющих особенности

его финансовой деятельности.

|

Определить потенциал предприятия, чтобы воспользоваться

открывающимися инвестиционными возможностями, а также выявить внутренние

характеристики влияющие на результативность финансовой деятельности

|

|

4

|

Комплексная оценка стратегической финансовой позиции

предприятия

|

Выявить параметры, характеризующие возможности и