Эконометрическое моделирование и прогнозирование фондового индекса РТС

Содержание

Введение

. Теоретичские основы работы фондовой биржи

.1 Сущность, цели, задачи фондовой биржи

.2 Фондовый индекс РТС

. Эконометрическое моделирование фондового индекса РТС

.1 Общетеоретические основы множественного

корреляционно-регрессионного метода анализа

.2 Оценка качества модели множественной регрессии

. Апробирование модели для прогнозирования фондового индекса

РТС на 2014 год

.1 Описание исходных данных

.2 Моделирование - выбор правильной спецификации,

верификации, анализ точности

.3 Прогнозирование фондового индекса

Заключение

Список литературы

Введение

Вопрос формирования эффективно функционирующих институтов является крайне

острым для развивающихся экономик мира. Формирование финансовых институтов,

эффективно обслуживающих реальную экономику, способно предопределить

положительный вектор развития национальной экономической системы. Эффективность

финансовых институтов - неотъемлемая составляющая

становления современной диверсифицированной экономики. Более того, развитые

финансовые институты позволяют экономикам менее болезненно проходить стадии

глобальных экономических спадов и с большими достижениями стадии роста. В

периоды финансово-экономических кризисов государства, обладающие более

развитыми финансовыми институтами, несут меньшие потери, по сравнению с теми,

чьи институты более слабы. Одним из финансовых институтов, осуществляющих

функцию формирования инвестиций, является рынок ценных бумаг.

Становление эффективных институциональных структур российского рынка

ценных бумаг - эта важная задача экономического развития страны. Она отвечает

более масштабной задаче - формированию эффективной финансовой системы,

способствующей развитию реального сектора экономики, а впоследствии, росту

благосостояния граждан Российской Федерации. Поэтому, теоретико-практическое

исследование данного вопроса является крайне актуальным.

Цель данной работы - эконометрический анализ,

моделирование и прогнозирование курса индекса РТС.

Предмет: динамика и взаимосвязь макроэкономических

показателей - ВВП страны, цены на нефть, темпа инфляции и индекса РТС.

Объект: фондовая биржа

При написании курсового проекта были применены такие методы научного

исследования, как изучение научной литературы по теме исследования,

нормативно-правовой базы, аналитический и сравнительный методы.

1.

Теоретические основы работы фондовой биржи

.1 Сущность,

цели, задачи фондовой биржи

Фондовая биржа - это биржа, где совершаются сделки по

ценным бумагам. Через фондовую биржу мобилизуются средства для долгосрочных

инвестиций в экономику и для инвестиций государственных программ. На фондовой

бирже происходят сделки по купле-продаже акций, облигаций акционерных компаний,

облигаций государственных займов. В ходе купли-продажи устанавливается курс

ценных бумаг, обращающихся на бирже, который определяется приносимым доходом (в

виде дивиденда или процента), уровнем ссудного процента и соотношением спроса и

предложения.

Сводными показателями движения курса ценных бумаг

являются индексы акций, наиболее известным из которых является индекс Доу-Джонса,

отражающий курс крупнейших монополий, котируемых на Нью-йоркской фондовой

бирже. В США и Англии на фондовой бирже избирается биржевой комитет, при

котором организуется специальная комиссия, принимающая решения о допуске ценных

бумаг к торговле на бирже. На фондовой бирже распространена продажа крупными

партиями - партиями, состоящими более чем из 10000 акций. Оборот западных

фондовых бирж исчисляется несколькими триллионами долларов. Крупнейшими

фондовыми биржами являются Нью-йоркская, Лондонская, Токийская, Франкфуртская,

Парижская.

Фондовые биржи являются важнейшей составляющей частью

интегрированной системы рынков фиктивного капитала, включающей фьючерсные

биржи, валютные рынки, различные формы внебиржевого оборота ценных бумаг.

Признаки классической фондовой биржи:

) это централизованный рынок, с фиксированным местом

торговли, т.е. наличием торговой площадки;

) на данном рынке существует процедура отбора

наилучших товаров (ценных бумаг), отвечающих определенным требованиям

(финансовая устойчивость и крупные размеры эмитента массовость ценной бумаги

как однородного и стандартного товара, массовость спроса, четко выраженная

колеблемость цен и т.д.);

) существование процедуры отбора лучших операторов

рынка в качестве членов биржи;

) наличие временного регламента торговли ценными

бумагами и стандартных торговых процедур;

) централизация регистрации сделок и расчетов по ним;

) установление официальных (биржевых) котировок;

) надзор за членами биржи (с позиций их финансовой

устойчивости, безопасного ведения бизнеса, соблюдения этики фондового рынка).

Фондовая биржа представляет собой регулярно

функционирующую и организованную определенным образом часть рынка ценных бумаг

(акций, облигаций, казначейских билетов, векселей, сертификатов), где с этими

бумагами при посредничестве членов биржи совершаются сделки купли-продажи

Она представляет собой механизм чрезвычайно важный для

организации предпринимательской деятельности, и для функционирования

современной рыночной экономики в целом.

Фондовая биржа создается в форме некоммерческого

партнерства. Основная цель ее деятельности в создании благоприятных условий для

широкомасштабной и эффективной торговли ценными бумагами. Фондовая биржа

организует торговлю только между членами биржи. Другие участники рынка ценных

бумаг могут совершать операции на бирже исключительно через посредничество

членов биржи.

Членами фондовой биржи могут быть любые

профессиональные участники рынка ценных бумаг, которые осуществляют

деятельность, указанную в главе 2 Федерального закона "О рынке ценных

бумаг". Порядок вступления в члены фондовой биржи, выхода и исключения из

членов фондовой биржи определяется фондовой биржей самостоятельно на основании

ее внутренних документов. Фондовая биржа вправе устанавливать количественные

ограничения числа ее членов. Неравноправное положение членов фондовой биржи,

временное членство, а также сдача мест в аренду и их передача в залог лицам, не

являющимся членами данной фондовой биржи, не допускаются. Фондовая биржа

обязана обеспечить гласность и публичность проводимых торгов путем оповещения

ее членов о месте и времени проведения торгов, о списке и котировке ценных

бумаг, допущенных к обращению на бирже, о результатах торговых сессий, а также

предоставить другую информацию, указанную в статье 9 Федерального закона.

Фондовая биржа самостоятельно устанавливает процедуру

включения в список ценных бумаг, допущенных к обращению на бирже, процедуру

листинга и делистинга. Фондовая биржа не вправе устанавливать размеры

вознаграждения, взимаемого ее членами за совершение биржевых сделок.

Операторами фондовой биржи выступают банки,

инвестиционные и финансовые компании и фонды, брокерские конторы.

Для того чтобы лучше вникнуть в сущность фондовой

биржи, разберем ее основные функции и задачи. Являясь организатором рынка

ценных бумаг, фондовая биржа первоначально занималась исключительно созданием

необходимых условий для ведения эффективной торговли, но по мере развития рынка

все большее значение стало приобретать не столько организация торговли, сколько

ее обслуживание.

Задачи фондовой биржи:

Создание постоянно действующего рынка, т.е. фондовая

биржа централизует место, где может проходить как продажа ценных бумаг их

первым владельцам, так и вторичная их перепродажа;

Выявление равновесной биржевой цены. Выполнение этой

задачи возможно в силу того, что биржа собирает большое количество как

продавцов, так и покупателей, что позволяет выявить приемлемую стоимость (цену)

конкретных ценных бумаг;

Аккумуляция временно свободных денежных средств и

содействие в передаче прав собственности;

Обеспечение гласности, открытости биржевых торгов.

Биржа отвечает за централизованное распространение биржевой информации;

Обеспечение гарантий исполнения сделок, заключенных в

биржевом зале. Выполнение этой задачи достигается тем, что биржа гарантирует надежность

ценных бумаг, которые котируются на ней;

Разработка этических стандартов, кодекса поведения участников биржевой

торговли. Биржа должна контролировать разработанные ею стандарты и кодекс

поведения, применять штрафные санкции вплоть до приостановки деятельности или

лишения лицензии в случае их необходимости. [5]

1.2 Фондовый

индекс РТС

Индекс РТС - официальный индикатор Фондовой биржи РТС

("Российская Торговая Система"). Впервые был рассчитан 1 сентября

1995 года и является общепризнанным показателем состояния российского фондового

рынка.

Индекс РТС рассчитывается в режиме реального времени в

течение всей торговой сессии биржи РТС (с 10:30 до 18:00 по московскому

времени) при каждом изменении цены акции, включенной в список для его расчета.

Первое значение индекса РТС является значением открытия, последнее значение

индекса РТС - значением закрытия.

Расчет индекса РТС осуществляется в специальных

единицах - пунктах. Значение индекса РТС определяется как отношение суммарной

рыночной капитализации акций, включенных в список для расчета индекса, к

суммарной рыночной капитализации на начальную дату, умноженное на значение

индекса на начальную дату и на корректирующий коэффициент. Расчет рыночной

капитализации производится на основе данных о ценах акций и количестве

выпущенных эмитентом акций, с учетом доли акций, находящихся в свободном

обращении.

Изменение стоимости акций каждой компании влияет на

величину индекса РТС. При этом, чем больше доля компании в индексе, тем ее

влияние сильнее.

Списки ценных бумаг, по которым рассчитываются индекс

РТС, формируется из акций, отобранных Информационным комитетом РТС на основании

показателей капитализации, ликвидности и экспертной оценки. Список акций для

расчета индекса пересматривается раз в три месяца. В базу индекса РТС входит 50

наиболее капитализированных и ликвидных акций. Среди наиболее крупных

представлены: Газпром (15,00% в индексе), Лукойл (15,00), Сбербанк России

(13,59%), Роснефть (9,03%), Норильский никель (5,05%), Сургутнефтегаз (4,21%),

НОВАТЭК (3,55%), РусГидро (3,37%), Банк ВТБ (2,47%), Уралкалий (2,41%).

Индекс РТС используется для того, чтобы отслеживать

общее состояние рынка акций страны, вехи его развития и перспективы движения в

будущем. Кроме того, индекс составляется таким образом, чтобы максимально

адекватно отразить структуру экономики государства. Поэтому вполне логично, что

в индексе РТС большая часть приходится на добывающие и нефтегазовые компании.

[8]

2.

Эконометрическое моделирование фондового индекса РТС

.1

Общетеоретические основы множественного корреляционно-регрессионного метода

анализа

На любой экономический показатель чаще всего оказывает влияние не один, а

несколько факторов. Например, спрос на некоторое благо определяется не только

ценой данного блага, но и ценами на замещающие и дополняющие блага, доходом

потребителей и многими другими факторами. Вместо парной регрессии

рассматривается множественная регрессия:

(1)

(1)

Основной целью множественной регрессии является

построение модели с большим числом факторов, а также определение влияния

каждого фактора в отдельности и совокупного их воздействия на моделируемый

показатель. Множественный регрессионный анализ является развитием парного

регрессионного анализа в случаях, когда зависимая переменная связана более чем

с одной независимой переменной. Большая часть анализа является непосредственным

расширением парной регрессионной модели, но здесь также появляются и некоторые

новые проблемы, из которых следует выделить две. Первая проблема касается исследования

влияния конкретной независимой переменной на зависимую переменную, а также

разграничения её воздействия и воздействий других независимых переменных.

Второй важной проблемой является спецификация модели, которая состоит в том,

что необходимо ответить на вопрос, какие факторы следует включить в регрессию

(1), а какие - исключить из неё. Самой употребляемой и наиболее простой из

моделей множественной регрессии является линейная модель множественной

регрессии:

(2)

(2)

фондовый биржа регрессия корреляционный

По математическому смыслу коэффициенты  в уравнении (2) равны частным

производным результативного признака y по соответствующим факторам:

в уравнении (2) равны частным

производным результативного признака y по соответствующим факторам:

,

, ,…,

,…, .

.

Параметр α называется свободным членом и определяет значение y в

случае, когда все объясняющие переменные равны нулю. Однако, как и в случае

парной регрессии, факторы по своему экономическому содержанию часто не могут принимать

нулевых значений, и значение свободного члена не имеет экономического смысла.

При этом, в отличие от парной регрессии, значение каждого регрессионного

коэффициента  равно среднему изменению y при увеличении xj на одну единицу лишь при условии,

что все остальные факторы остались неизменными. Величина ε представляет собой случайную ошибку

регрессионной зависимости.

равно среднему изменению y при увеличении xj на одну единицу лишь при условии,

что все остальные факторы остались неизменными. Величина ε представляет собой случайную ошибку

регрессионной зависимости.

Попутно отметим, что наиболее просто можно определять оценки параметров  , изменяя только один фактор xj, оставляя при этом значения других

факторов неизменными. Тогда задача оценки параметров сводилась бы к

последовательности задач парного регрессионного анализа по каждому фактору.

Однако такой подход, широко используемый в естественнонаучных исследованиях,

(физических, химических, биологических), в экономике является неприемлемым.

Экономист, в отличие от экспериментатора - естественника, лишен возможности

регулировать отдельные факторы, поскольку не удаётся обеспечить равенство всех

прочих условий для оценки влияния одного исследуемого фактора.

, изменяя только один фактор xj, оставляя при этом значения других

факторов неизменными. Тогда задача оценки параметров сводилась бы к

последовательности задач парного регрессионного анализа по каждому фактору.

Однако такой подход, широко используемый в естественнонаучных исследованиях,

(физических, химических, биологических), в экономике является неприемлемым.

Экономист, в отличие от экспериментатора - естественника, лишен возможности

регулировать отдельные факторы, поскольку не удаётся обеспечить равенство всех

прочих условий для оценки влияния одного исследуемого фактора.

Получение оценок параметров  уравнения регрессии (2) - одна из

важнейших задач множественного регрессионного анализа. Самым распространенным

методом решения этой задачи является метод наименьших квадратов (МНК). Его суть

состоит в минимизации суммы квадратов отклонений наблюдаемых значений зависимой

переменной y от её значений

уравнения регрессии (2) - одна из

важнейших задач множественного регрессионного анализа. Самым распространенным

методом решения этой задачи является метод наименьших квадратов (МНК). Его суть

состоит в минимизации суммы квадратов отклонений наблюдаемых значений зависимой

переменной y от её значений  , получаемых по уравнению регрессии.

Поскольку параметры

, получаемых по уравнению регрессии.

Поскольку параметры  являются случайными величинами, определить их истинные

значения по выборке невозможно. Поэтому вместо теоретического уравнения

регрессии (2) оценивается так называемое эмпирическое уравнение регрессии,

которое можно представить в виде:

являются случайными величинами, определить их истинные

значения по выборке невозможно. Поэтому вместо теоретического уравнения

регрессии (2) оценивается так называемое эмпирическое уравнение регрессии,

которое можно представить в виде:

(3)

(3)

Здесь  - оценки теоретических значений

- оценки теоретических значений  , или эмпирические коэффициенты

регрессии, е - оценка отклонения ε. Тогда расчетное выражение имеет

вид:

, или эмпирические коэффициенты

регрессии, е - оценка отклонения ε. Тогда расчетное выражение имеет

вид:

(4)

(4)

Пусть имеется n наблюдений объясняющих переменных и соответствующих им

значений результативного признака:

(5)

(5)

Для однозначного определения значений параметров уравнения (4) объем

выборки n должен быть не меньше количества

параметров, т.е.  . В противном случае значения параметров не могут быть

определены однозначно. Если n=p+1, оценки параметров рассчитываются

единственным образом без МНК простой подстановкой значений (5) в выражение (4).

Получается система (p+1) уравнений с таким же количеством неизвестных, которая

решается любым способом, применяемым к системам линейных алгебраических

уравнений. Однако с точки зрения статистического подхода такое решение задачи

является ненадежным, поскольку измеренные значения переменных (5) содержат

различные виды погрешностей. Поэтому для получения надежных оценок параметров

уравнения (4) объём выборки должен значительно превышать количество

определяемых по нему параметров. Практически, как было сказано ранее, объём

выборки должен превышать количество параметров при xj в уравнении (4) в 6-7 раз.

. В противном случае значения параметров не могут быть

определены однозначно. Если n=p+1, оценки параметров рассчитываются

единственным образом без МНК простой подстановкой значений (5) в выражение (4).

Получается система (p+1) уравнений с таким же количеством неизвестных, которая

решается любым способом, применяемым к системам линейных алгебраических

уравнений. Однако с точки зрения статистического подхода такое решение задачи

является ненадежным, поскольку измеренные значения переменных (5) содержат

различные виды погрешностей. Поэтому для получения надежных оценок параметров

уравнения (4) объём выборки должен значительно превышать количество

определяемых по нему параметров. Практически, как было сказано ранее, объём

выборки должен превышать количество параметров при xj в уравнении (4) в 6-7 раз.

Для проведения анализа в рамках линейной модели множественной регрессии

необходимо выполнение ряда предпосылок МНК. В основном это те же предпосылки,

что и для парной регрессии, однако здесь нужно добавить предположения,

специфичные для множественной регрессии:

. Спецификация модели имеет вид (2).

. Отсутствие мультиколлинеарности: между объясняющими переменными отсутствует

строгая линейная зависимость, что играет важную роль в отборе факторов при

решении проблемы спецификации модели.

При выполнимости всех этих предпосылок имеет место многомерный аналог

теоремы Гаусса - Маркова: оценки  , полученные по МНК, являются

наиболее эффективными (в смысле наименьшей дисперсии) в классе линейных

несмещенных оценок. [2]

, полученные по МНК, являются

наиболее эффективными (в смысле наименьшей дисперсии) в классе линейных

несмещенных оценок. [2]

2.2 Оценка

качества модели множественной регрессии

Модель множественной регрессии оценивается с помощью следующих критериев:

. Коэффициент детерминации (R2):

Всегда 0 < R2 < 1. Чем ближе R2 к 1, тем

точнее модель. Если R2 > 0,8, то модель считается точной, если R2

< 0,5, то модель надо улучшить, либо выбрав другие факторы, либо увеличив

количество наблюдений.

. Коэффициент множественной корреляции:

3. Скорректированный коэффициент детерминации:

4. Стандартная ошибка:

5. Оценка значимости модели, т.е. оценка того насколько верна гипотеза о

линейности регрессии между Y и факторами Xi осуществляется по F-критерию

Фишера. По наблюдаемым значениям определяется значение

Если Fнабл > Fкр = Fтабл(0,95; n - 1; n - k - 1), где 0,95 - уровень

доверительной вероятности, (n - 1) и (n - k - 1) степени свободы модели, то

модель считается значимой, и принимается гипотеза о линейной регрессии между

переменными Y и Xi, где Fтабл - табличное значение F-критерия Фишера.

Иначе гипотеза о линейной регрессии отвергается и надо изменять модель:

выбрать другие факторы, увеличить количество наблюдений или построить

нелинейную регрессию.

. Оценка значимости коэффициентов регрессии (кроме свободного члена)

осуществляется сравнением статистики:

с табличным значением t-статистики Стьюдента. В bjj - диагональный

элемент матрицы (ХТ*Х)-1. Если значение превосходит

табличное значение t-статистики Стьюдента, то j-й коэффициент считается

значимым, в противном случае фактор, соответствующий данному коэффициенту

следует исключить из модели. [7]

3.

Апробирование модели для прогнозирования фондового индекса РТС на 2014 год

.1 Описание

исходных данных

Для моделирования фондового индекса РТС были отобраны следующие факторы,

оказывающее существенное макроэкономическое влияние: цена на нефть марки URALS, ВВП страны и темп инфляции. Данные

для построения модели представлены в таблице 1.

Таблица 1 - Исходные данные

3.2

Моделирование - выбор правильной спецификации, верификации, анализ точности

Задачей моделирования является построение модели множественной регрессии

факторов на величину фондового индекса РТС.

На первом этапе моделирования необходимо построить корреляционную матрицу

совокупного влияния всех факторов на результативный признак (рисунок 1).

Данные корреляционного анализа показывают сильное влияние факторов ВВП и

цена на нефть на результативный признак. Эти зависимые переменные тесно связаны

между собой. Поэтому целесообразно включение в регрессионную модель одного из

них. В данном случае цена на нефть оказывает более сильное влияние на

результативный признак, следовательно, в регрессию необходимо включить именно

этот фактор.

Рисунок 1 - начальная корреляционная матрица

Проведем сравнительный анализ множественного коэффициента корреляции до и

после включения фактора ВВП (рисунок 2).

Оценка множественного коэффициента корреляции между факторами показывает,

что введение фактора ВВП не только не улучшает качество модели, а даже ухудшает

ее, так как

После проведенного корреляционного анализа, исключения мультиколлинеарных

факторов, в регрессию включаются факторные переменные - инфляция и цена на

нефть.

На следующем этапе строится линейная многофакторная модель этой

зависимости, которая по результатам оценок имеет следующий вид.

Рисунок 3 - Результаты множественного линейного регрессионного анализа.

В формализованном виде линейную регрессию можно представить как:

Рассчитаем среднюю ошибку аппроксимации для данной модели.

Рисунок 4- фактические и прогнозные значения линейной модели

В многофакторной линейной модели среднее отклонение расчетных значений

результативного признака от фактических составляет 25.15%.

Оценка качества построенной регрессии показывает ее значимость в целом,

но параметр при переменной инфляция является статистически незначимым. Поэтому

данная регрессия требует улучшения, например на основе изменения ее формы.

На следующих этапах были построены две нелинейные многофакторные

регрессии. На рисунке 5 показаны результаты моделирования данной зависимости на

основе полиноминальной функции.

Рисунок 5 - Формирование множественной полиноминальной регрессии

Рассчитаем ошибку аппроксимации для данной функции. Данные для расчета

представлены на рисунке 6.

Рисунок 6- фактические и прогнозные значения нелинейной (полиноминальной)

модели

В многофакторной нелинейной (полиноминальной) модели среднее отклонение

расчетных значений результативного признака от фактических составляет 39,21%.

На рисунке 7 показаны результаты моделирования зависимости на основе

степенной функции.

Рисунок 7 - Формирование множественной степенной регрессии

Рассчитаем ошибку аппроксимации для данной функции. Данные для расчета

представлены на рисунке 8.

Рисунок 8- фактические и прогнозные значения нелинейной (степенной)

модели

Для сравнительного анализа, полученные данные по всем моделям занесем в

таблицу 2.

Таблица 2 - Результаты эконометрического моделирования

Самый высокий коэффициент детерминации 0,86 и самая низкая ошибка

аппроксимации 25.15% у линейной модели, следовательно, данная модель лучше

подходит для прогнозирования фондового индекса.

3.3

Прогнозирование фондового индекса

Для прогнозирования изменений переменных используется наилучшее уравнение

регрессии:

Для того чтобы спрогнозировать индекс на 2014 год, нужно в уравнение

регрессии подставить прогнозные значения темпа инфляции и цены на нефть.

Спрогнозируем данные значения.

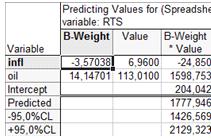

Рисунок 8 - Прогнозирование значения факторов на 2014 год

По данному графику можно сделать вывод, что прогнозная цена нефти в 2014

году составит 113,01 долларов за баррель, а прогнозное значение темпа инфляции

6,96%. Подставим данные значения в исходное уравнение регрессии

Рисунок 9 - Прогнозные значения индекса РТС

Для наглядности прогноза построим график фактических и расчетных

значений.

Проверим точность данной модели, на основе анализа прогнозного и

фактического значения индекса за 2013 год (рисунок 4).

Таким образом, отклонение прогнозного значения от фактического составляет

менее 15%, что говорит о пригодности данной модели для прогнозирования.

Заключение

Из всего вышесказанного можно сделать вывод, что при современных условиях

функционирования рыночной экономики, невозможно успешно управлять государством,

без эффективного прогнозирования его деятельности. От того, на сколько

прогнозирование будет точным и своевременным, а также соответствовать

поставленным проблемам, будут зависеть, в конечном счете, благосостояние

государства.

В данной работе была установлена корреляционная зависимость показателей

фондового индекса РТС с ценой на нефть и инфляцией, проведен регрессионный

анализ и найдена регрессионная модель данной взаимосвязи показателей.

Полученное уравнение  позволяет проиллюстрировать зависимость данных факторов.

Коэффициент детерминации равен 0,86, ошибка аппроксимации 25.15%. На основе

данной модели сделан прогноз на 2014 год, который получился, равен 1777,946, с

доверительной вероятностью 95% находящийся в интервале от 1426,569 до 2129,323.

В связи с тем, что на индекс РТС влияют не только экономические показатели, но

и многие иные политические факторы, полагаться на составленный прогноз можно

лишь в том случае, если политическая обстановка будет более или менее

стабильная. Невозможно было спрогнозировать с помощью статистических

инструментов геополитический кризис, связанный с Украиной, а также введение

санкций против России, падение цены на нефть и решение стран ОПЕК по сохранению

объемов добычи нефти. Всё вышеперечисленное отрицательно сказывается на

общеэкономическом состоянии России, и, как следствие, на капитализации её

предприятий.

позволяет проиллюстрировать зависимость данных факторов.

Коэффициент детерминации равен 0,86, ошибка аппроксимации 25.15%. На основе

данной модели сделан прогноз на 2014 год, который получился, равен 1777,946, с

доверительной вероятностью 95% находящийся в интервале от 1426,569 до 2129,323.

В связи с тем, что на индекс РТС влияют не только экономические показатели, но

и многие иные политические факторы, полагаться на составленный прогноз можно

лишь в том случае, если политическая обстановка будет более или менее

стабильная. Невозможно было спрогнозировать с помощью статистических

инструментов геополитический кризис, связанный с Украиной, а также введение

санкций против России, падение цены на нефть и решение стран ОПЕК по сохранению

объемов добычи нефти. Всё вышеперечисленное отрицательно сказывается на

общеэкономическом состоянии России, и, как следствие, на капитализации её

предприятий.

Список

литературы

1. Айвазян С.А., Иванова С.С. Эконометрика. Краткий курс:

учеб. пособие / С.А. Айвазян, С.С. Иванова. - М.: Маркет ДС, 2011. - 104 с.

. Бородич С.А. Вводный курс эконометрики: Учебное пособие. -

Мн.: БГУ, 2010. - 354 с.

. Бывшев В.А. Эконометрика: учеб. пособие / В.А. Бывшев. -

М.: Финансы и статистика, 2011. - 480 с.

. Галанов В.А., Басов А.И. Рынок ценных бумаг: Учебник.-2-е

изд. перераб. и доп.-М.: Финансы и статистика, 2010, 448 с.

. Дуброва Т.А. Прогнозирование социально-экономических

процессов. Статистические методы и модели: учеб. пособие / Т.А. Дуброва. - М.:

Маркет ДС, 2010. - 192 с.

. Эконометрика: учеб. / под ред. И.И. Елисеевой. - М.:

Проспект, 2009. - 288 с.

. Колтынюк Б.А. Рынок ценных бумаг. СПб.: Изд. Михайлова

В.А., 2011.

9. Эконометрическое моделирование и прогнозирование: учебное

пособие/ Е.В. Орлова. - Уфа: УГАТУ, 2013.- 250с.

10. http://moex.com/