Обязательные резервы банков

Курсовая работа

Тема: Обязательные резервы банков

Содержание

Введение

1.Сущность, функции

и роль обязательных резервов

1.1 Назначение

обязательных резервов

.2 Основные термины

. Резервы банка и

их экономическая роль

.1 Основная цель

создания резервов

2.2 Виды

резервов банка

2.3 Общие положения

«Об обязательных резервах кредитных организаций»

. Политика и

практика резервирования

.1 Политика

обязательных резервов в западных странах

.2 Обязательное

резервирование в США

.3 Политика и

практика резервирования в России

Заключение

Библиография

Введение

Необходимость

формирования резервов на случай непредвиденного оттока наличности учитывали в

своей деятельности еще предшественники современных кредитных институтов:

менялы, ростовщики, часовых дел мастера, банкирские дома. И в более позднее

время, когда появились классические коммерческие банки, но государственное

регулирование было в зачаточном состоянии, особенности банковского производства

(например, необходимость страхования ликвидности кредитных институтов)

требовали от банкира наличия определенного количества резервов, прежде всего

кассовых. Величина таких резервов определялась интуицией банкира, и хранились

резервы непосредственно в кассе кредитного учреждения. По свидетельству

американского экономиста Э. Рида до введения обязательных минимальных резервов

и системы страхования депозитов (1933-1934 гг.) резервы кредитных институтов в

среднем составляли 20-25%.

С появлением

Центральных банков и развитием банковского регулирования на государственном

уровне создается фонд обязательных резервов коммерческих банков и кредитных

учреждений в Центральном Банке. Обязательные резервы регулируют величину

остатков на резервных счетах банков в Центральном банке или условия пополнения

этих счетов.

Они развивались

из необходимости для банков иметь денежную наличность в виде так называемых

кассовых резервов для бесперебойного выполнения платежных обязательств по

возврату депозитов вкладчикам и проведения расчетов с другими банками, то есть

как гарантирование фондов для погашения обязательств.

Обязательные

резервы выступают как часть кассовых денежных резервов, которые банки должны

постоянно хранить в налично-денежной форме (что часто подчеркивается

исследователями) в виде вкладов в Центральном банке или в ценных бумагах в

качестве обеспечения своих обязательств.

В настоящие

время минимальные резервные требования к кредитным институтам применяются

практически во всех странах с рыночной экономикой. Эффективность этого

инструмента денежно - кредитного регулирования подтверждается как

фундаментальными исследованиями денег и кредита (в частности, в трудах Пигу,

Фишера, Фридмена, которые подчеркивают зависимость минимальных резервов,

механизма банковского мультипликатора и объема и структуры денежной массы), так

и мировой практикой.

В России

минимальные резервные требования применяются также как источник погашения

обязательств кредитной организации перед вкладчиками и кредиторами при отзыве

лицензии на совершение банковских операций(статья 38 закона «О Центральном

Банке России»). Тем не менее, на практике процедура возврата денежных средств

кредиторами из резервного фонда банка в Центральном Банке четко

регламентирована.

В

Современной практике минимальные резервные требования используются

преимущественно в инструментарии денежно-кредитного регулирования для решения

долгосрочных проблем стабилизации денежного обращения и антиинфляционной

борьбы. Резервные требования применяются для ограничения темпов роста денежной

массы и регулирования спроса на банковские резервы. Для высокоразвитой

банковской системы характерно применение минимальных резервных требований не

как гаранта и фонда ликвидности кредитной системы, а как инструмента

регулирования деятельности банков.

банк резерв капитал политика резервирование

1.Сущность, функции и роль обязательных резервов

1.1

Назначение обязательных резервов

Традиционно обязательные

резервы рассматриваются в качестве неотъемлемого элемента денежно-кредитного

регулирования. Обычно они устанавливаются для достижения комплекса различных

целей: воздействия на спрос банков на резервы; содействия стабилизации

краткосрочных процентных ставок; стабилизации и повышения предсказуемости

денежного мультипликатора. Существуют некоторые свойства обязательных резервов,

которые иногда называются в печатных изданиях как их функции: страхование

ликвидности кредитных организаций, гарантия по вкладам клиентов.

Считается, что изначально

обязательное резервирование появилось как необходимость для банков всегда иметь

наготове денежную наличность в виде так называемых кассовых резервов для

бесперебойного возврата вкладов и депозитов по требованию вкладчиков и

проведения расчетов с другими банками.

В России, например, еще в 1883

г. Государственный совет принял закон, в котором было установлено правило:

наличные суммы денежных средств в кассе коммерческих банков вместе с

помещенными на его текущем счете в Государственном банке средствами должны

составлять не менее 10% обязательств банка. Это правило было установлено в

целях повышения ликвидности банков, однако оно близко к содержанию

обязательного резервирования.

В настоящее время нормы

обязательных резервов, прежде всего, применяются для регулирования денежной

массы в обращении. В соответствии с теорией о мультипликационном расширении

банковских депозитов, появившейся в начале XX

в., депозитно-ссудные операции коммерческих банков оказывают мультипликационный

эффект, вызывающий рост денежной массы. Так, влияя на динамику депозитов

банков, центральный банк управляет их активными, прежде всего ссудными

операциями, а через них - денежной массой, поскольку важнейшим ее источником

является банковский кредит.

Применение норм обязательного

резервирования призвано сократить мультипликационный эффект расширения

депозитов путем воздействия на объем свободных ресурсов банков в целях поддержания

денежной массы на необходимом центральному банку уровне.

Контролируя денежную массу и

управляя ею, центральный банк воздействует на уровень экономической активности

в стране и ограничивает темпы инфляции.

Изменяя денежную массу с

помощью нормы обязательных резервов, центральный банк воздействует также на

ссудный процент, который, в свою очередь, влияет на доходность тех или иных

ценных бумаг (курс акций и облигаций).

Таким образом, обязательные

резервы - мощный регулирующий инструмент монетарной политики, позволяющий

оперативно влиять на финансовую ситуацию в стране.

Тем не менее, регулирующим

органам необходимо учитывать значительные недостатки этого инструмента:

удорожающее воздействие на банковские ресурсы, (фактор, провоцирующий

инфляцию); налоговый характер обязательных резервов, а также дестабилизирующее

банковскую систему воздействие при малейшем изменении существующего порядка и

нормы резервирования.

В мире существует много

различных моделей обязательного резервирования, они отличаются по многим

параметрам и акцентируют особенности национальных банковских систем.

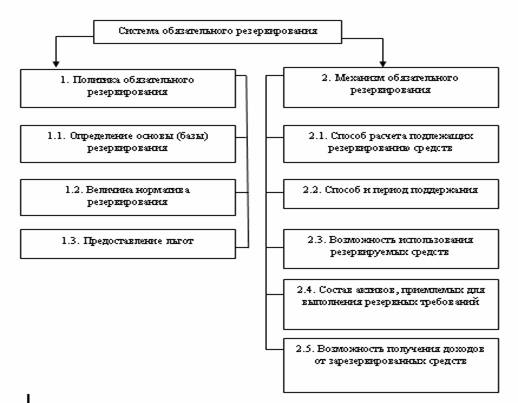

Обязательное резервирование можно представить как сложную целостную систему из

взаимосвязанных элементов. Составляющие элементы системы представлены на схеме.

Обязательные резервы

представляют собой активы, которые поддерживаются кредитными институтами в

соответствии с нормативными указаниями большей частью в виде вкладов на счетах

в центральном банке. Указанные резервы рассчитываются, как правило, по

отношению к определенным видам балансовых обязательств кредитного института на

основе устанавливаемых центральным банком ставок (нормативов или квот)

обязательного резервирования. Регулирование условий обязательного

резервирования представляет собой политику обязательных резервов центрального

банка.

С развитием систем

гарантирования депозитов, совершенствованием инструментов пруденциального

контроля (в частности, базовых принципов Базельского комитета) обязательные

резервы перестали использоваться для решения указанных задач. В настоящее время

политика обязательных резервов центральных банков развитых стран проводится

только в целях денежной политики. И в этой своей функции обязательное

резервирование - относительно новый инструмент в арсенале центральных банков.

В 70-80 гг. XX

в. происходило совершенствование различных практических аспектов

функционирования системы обязательных резервов. Центральные банки большинства

развитых стран сформировали свой подход к решению таких вопросов, как

определение круга субъектов обязательного резервирования (коммерческие банки и

прочие кредитные организации, резиденты и нерезиденты, филиалы), состав

объектов резервирования (перечень балансовых счетов, по которым устанавливаются

резервные требования), оптимальный размер нормативов обязательных резервов,

формы поддержания указанных резервов (вклады на счетах в центральном банке,

вложения в ценные бумаги, кассовая наличность) и др.

В указанный период шла

дискуссия относительно целесообразности использования различного рода

дифференциаций резервных ставок и возможности предоставления преференций, а

также мер по предотвращению уклонения от выполнения обязательных резервных

требований. Можно констатировать, что данные вопросы организации обязательного

резервирования практически решены зарубежными центральными банками. В

результате принятых решений были внесены многочисленные коррективы в

организацию системы обязательных резервов центральных банков развитых стран,

которые обеспечили ее приспособление к изменяющимся рыночным условиям и

способствовали сохранению действенности этого инструмента денежной политики.

Несмотря на произошедшие

изменения, ни один из инструментов денежной политики не подвергается такой

критике (как относительно уровня ставок, так и относительно целесообразности

данных резервов) со стороны представителей банковского сообщества и

экономистов-исследователей, как обязательные резервы. И этому, безусловно, есть

свои причины, которые, в первую очередь, связаны со спецификой самого

обязательного резервирования. В отличие от постоянно действующих механизмов и

операций открытого рынка, которые не посягают на банковскую ликвидность и

используются по инициативе самих кредитных организаций, обязательные резервы

предполагают принудительное изъятие центральным банком части их свободных

резервов. Директивный характер обязательных резервов в определенной мере

сближает обязательное резервирование с инструментами прямого действия, что

также накладывает на функционирование системы обязательного резервирования

негативный отпечаток.

1.2 Основные термины

Резервные

требования (норматив обязательных резервов, депонируемых в Банке России)

- размер обязательных резервов в процентном отношении к резервируемым

обязательствам КО, установленный Советом директоров Банка России.

Резервируемые

обязательства - обязательства КО в рублях и

валюте, состав которых определен в главе 2 Положения № 342.

Уполномоченное

учреждение Банка России - экономическое подразделение

ТУ Банка России, отделение, операционное управление, ГРКЦ, РКЦ Банка России, осуществляющие

одну или нескольких из следующих функций: регулирования размера обязательных

резервов; контроля за выполнением кредитными организациями нормативов

обязательных резервов, в том числе проведение соответствующих проверок;

применения мер воздействия к КО за нарушение установленного порядка

депонирования обязательных резервов, в том числе штрафа за нарушение нормативов

обязательных резервов.

Отчетный период

- период с 1-го числа отчетного месяца по 1-е число месяца, следующего за

отчетным, включительно. В случае проведения внеочередного регулирования размера

обязательных резервов отчетный период устанавливает Банк России.

Нормативная

величина обязательных резервов - сумма

обязательных резервов, подлежащая депонированию в Банке России за отчетный период.

Рассчитывается путем применения норматива (нормативов) обязательных резервов к

средней хронологической величине резервируемых обязательств за отчетный период

и исключения в порядке, установленном в главе 3 Положения № 342, части наличных

рублей в кассе КО.

Период усреднения

- период с 10-го числа месяца, следующего за отчетным, по 10-е число 2-го

месяца, следующего за отчетным, включительно. В случае проведения внеочередного

регулирования размера обязательных резервов период усреднения устанавливает Банк

России.

Коэффициент

усреднения - числовой множитель, значение которого

находится в интервале от 0 до 1, устанавливаемый Советом директоров Банка

России для расчета усредненной величины обязательных резервов.

Усредненная

величина обязательных резервов - сумма резервов,

рассчитываемая путем применения коэффициента усреднения к нормативной величине

резервов, подлежащая поддержанию на корреспондентском счете в течение периода

усреднения в порядке, предусмотренном в главе 5 Положения № 342.

Расчетная величина

обязательных резервов - сумма обязательных резервов,

рассчитываемая как разность между нормативной и усредненной величинами

резервов, подлежащая депонированию.

Регулирование

размера обязательных резервов - мероприятия,

осуществляемые уполномоченным учреждением Банка России в целях обеспечения

соответствия размера обязательных резервов, фактически депонированных кредитной

организацией в ЦБ, расчетной величине указанных резервов, в том числе

проведение перерасчета по резервам за отчетный период и по результатам

проверок, а также контроль за поддержанием кредитной организацией усредненной

величины резервов на корреспондентском счете в периоде усреднения.

Недовзнос

- сумма превышения расчетной величины резервов над размером резервов,

фактически депонированных кредитной организацией в ЦБ за отчетный период.

Подлежит перечислению в ЦБ в период регулирования резервов.

КО обязана ликвидировать свой

недовзнос в ФОРы до иных платежей (вне всякой очереди) с корреспондентского

счета, открытого в расчетной сети ЦБ, либо с корреспондентского субсчета

(корреспондентских субсчетов), открытого (открытых) в той же сети, либо со

счетов, открытых в других кредитных организациях.

Перевзнос

- сумма превышения величины резервов, фактически депонированных кредитной

организацией в ЦБ, над расчетной величиной резервов. Подлежит возврату на

корреспондентский счет КО в период регулирования резервов.

Нарушение

нормативов обязательных резервов - недовзнос, не

перечисленный кредитной организацией в ЦБ в период регулирования резервов (за исключением

недовзноса, установленного в результате проверки); недовзнос, установленный в

результате проверки; невыполнение кредитной организацией обязанности усреднять

обязательные резервы.

2.

Резервы банка и их экономическая роль

2.1

Основная цель создания резервов

Ни одна кредитная организация

не застрахована на сто процентов от незапланированных финансовых потерь,

поэтому в процессе своего функционирования и регулирования банковского риска,

финансовый институт должен отводить важную роль формированию резервов банка.

В целях обеспечения своей

финансовой надежности, банк обязан создавать разного рода резервы на покрытие

возможных убытков, порядок формирования и использования которых устанавливается

в большинстве случаев Банком России и законодательными актами. Минимальные

размеры резервов банка определяются Центральным Банком РФ. Размеры

отчислений в резервы банка из прибыли до налогообложения устанавливаются

федеральными законами о налогах.

В законах ФОРы понимаются как

важный инструмент денежной и кредитной политики государства, но не сказано,

зачем именно нужен данный инструмент. Ответ на этот вопрос содержится в

Положении № 342 и звучит так (п. 1.1): «Резервные требования применяются в

целях регулирования общей ликвидности банковской системы РФ и контроля денежных

агрегатов посредством снижения денежного мультипликатора». Другими словами,

резервные требования устанавливаются в целях ограничения кредитных возможностей

КО (чтобы они не могли «закачать» в экономику слишком много денег) и

поддержания на определенном уровне денежной массы в обращении (забота об

обеспечении устойчивости рубля).

Таким образом, использование

резервных требований уместно не постоянно, а только в следующих случаях: когда,

во-первых, есть объективная необходимость сократить количество денег в

обращении (остановить либо сделать его рост контролируемым), чтобы не допустить

«перегрева» экономики, и когда, во-вторых, наиболее подходящим для этого

средством будет признано ограничение кредитных возможностей коммерческих банков

путем изымания у них определенной части привлеченных ими средств (или

увеличения такой части). Следовательно, средства ФОР, аккумулируемые в

Центральном банке как бессрочные вклады коммерческих банков, должны жестко

исключаться из всякого оборота.

2.2

Виды резервов банка

Надо понимать, что резервы банка хоть

и имеют одно общее назначение -

как то: на случай острой необходимости, ожидаемых расходов или убытков, но, тем

не менее, подразделяются на определенные виды.

Обязательные

резервы банка или резервные требования

Обязательные резервы банка или

резервные требования -

представляют собой инструмент регулирования общей ликвидности банковской системы,

используемый Банком России для контроля денежных средств посредством снижения

денежного накопления коммерческими банками. Подобный механизм устанавливается в

целях ограничения кредитных возможностей финансовых организаций и поддержания

на определенном уровне денежной массы в обращении.

Обязательные резервы банка -

это, по сути, средства коммерческих банков и иных кредитных институтов, которые

они обязаны хранить в Центральном Банке в качестве гарантийного финансового

фонда, обеспечивающего надежное выполнение своих обязательств перед клиентами.

В принципе, задача создания обязательных резервов лежит вне интересов

отдельно взятого банка, по сути - это инструмент осуществления

денежно-кредитной политики государства.

Обязательные резервы, являясь

высоколиквидными активами, тем не менее, не могут быть в полной мере

использованы при возникновении у банка неблагоприятных обстоятельств. Например,

если в банке начался отток денежных средств вкладчиков, то обязательные резервы

могут быть использованы для финансирования этого процесса только в границах

установленного норматива. И даже повышение суммы обязательных резервов

вследствие изменения норматива не увеличивает надежность отдельного банка, т.

к. в этом случае из оборота изымаются дополнительные денежные средства.

Резервный фонд

банка

Резервный фонд банка -

часть собственного капитала, образуемая за счет ежегодных отчислений от прибыли.

Резервный фонд служит для покрытия убытков банка, возникающих в результате его

деятельности, а также создается для увеличения уставного фонда. Норматив

отчислений в резервный фонд устанавливается общим собранием акционеров, однако

не может составлять менее определенной величины уставного капитала.

Тем самым в резервном фонде

накапливаются активы, полученные банком в результате его деятельности. Делая

перечисления из прибыли в резервный фонд, финансовый институт предусматривает

использование части своих активов только на определенные цели, основная из

которых - покрытие убытков.

Резервы банка на

возможные потери по ссудам

Резерв на возможные потери по

ссудам представляет собой специальный резерв банка, формирование которого

обусловлено кредитными рисками в деятельности финансовых организаций. Этот

резерв позволяет избегать колебаний величины прибыли банков в связи со

списанием потерь по ссудам, тем самым воздействуя на величину капитала.

Данный резерв формируется

за счет отчислений, относимых на расходы банков, причем отдельно по

каждой выданной ссуде. Резерв банка на возможные потери по ссудам используется

только для покрытия не погашенной клиентами ссудной задолженности по основному

долгу. За счет указанного резерва банка производится списание потерь по

неосуществимым для взыскания ссудам.

При этом ссудная задолженность,

безнадежная и (или) признанная нереальной для взыскания, списывается с баланса

кредитной организации за счет резерва на возможные потери по ссудам, а при его

недостатке списывается на убытки отчетного года, тем самым происходит

уменьшение налогооблагаемой базы банка. Правда, при формировании подобного

резерва банка не используются никакие ресурсы, обладающие ценностью.

Резервы банка под

обесценение ценных бумаг

В последний рабочий день

каждого месяца производится переоценка по рыночной стоимости вложений кредитной

организации в ценные бумаги. В данном случае, под рыночной ценой понимается

средневзвешенная стоимость одной ценной бумаги по сделкам, совершенным в

течение последнего торгового дня отчетного месяца на фондовой бирже или через

организатора торгов. В исключительных случаях за рыночную стоимость по

состоянию на последний рабочий день отчетного месяца принимается фактическая

цена покупки ценной бумаги, уменьшенная в два раза.

В том случае, если рыночная

стоимость ценной бумаги на последний рабочий день отчетного месяца (т.н. цена

переоценки) окажется ниже балансовой стоимости ценной бумаги, то коммерческий банк

или кредитное учреждение обязано создать резерв под обесценение вложений в

ценные бумаги в

размере снижения средней рыночной цены (цены переоценки) относительно

балансовой стоимости. При этом сумма резерва не должна превышать 50 % от ее

балансовой стоимости.

Данный резерв банка формируется

в последний рабочий день месяца, в котором была приобретена ценная бумага, и

списывается одновременно с выбытием ценной бумаги. Резервы банка

создаются отдельно для каждой ценной бумаги, независимо от сохранения или

увеличения стоимости всех ценных бумаг.

Переоценка вложений в ценные бумаги

приводит к созданию резервов банка под их обесценение, но не меняет балансовой

стоимости этих ценных бумаг. Поэтому резерв банка под обесценение ценных бумаг,

по сути, является скорее не резервом, а корректировкой стоимости ценной бумаги

для учета ее в балансе банка. Кредитные организации по итогам отчетного месяца

должны производить корректировку созданных ранее резервов под обесценение

вложений в ценные бумаги с учетом количества ценных бумаг и рыночной стоимости.

Иные виды резервов

банка

Помимо перечисленных выше

основных резервов банка, существуют и другие, объединенные в группу возможных

потерь по прочим активам - к ним относятся:

· резерв банка под балансовые

активы, по которым существует риск потерь

· резерв банка по

некоторым инструментам, отраженным на внебалансовых счетах бухгалтерского учета

· резерв банка по

срочным сделкам

· резерв банка под

прочие потери

Следует понимать, что под возможными

потерями финансового института применительно к формированию резерва подразумевают

гипотетические убытки в будущем по причине возникновения следующих

обстоятельств:

· снижение стоимости активов

кредитной организации

· увеличение объема

обязательств и (или) расходов банка по сравнению с ранее отраженными в

бухгалтерском учете

· неисполнение

обязательств контрагентами кредитной организации по заключенным ею сделкам

(совершенным операциям) или вследствие неисполнения обещаний лицом, надлежащее

исполнение обязательств которого обеспечивается принятым на себя кредитной

организацией обязательством.

В принципе, из рассмотренных

резервов банка, эффективным является только его резервный фонд, т.к.

только за счет этого фонда банк может влиять на свои расходы. Все остальные

резервы не являются для банка эффективными, потому что их увеличение не

способствует усилению способности банка противостоять неблагоприятному развитию

событий.

2.3

Общие положения «Об обязательных резервах кредитных организаций»

1. Обязанность выполнения

резервных требований возникает у любого банка с момента получения им лицензии и

исполнение этой обязанности является необходимым условием ведения банковской

деятельности.

. Обязательные резервы

формируются только в рублях на специальных счетах, открытых кредитной

организации в подразделении (подразделениях) расчетной сети Банка России,

средства на которые перечисляются в безналичном порядке.

. Указанные резервы формируются

отдельно по обязательствам банка (привлеченным им средствам), подлежащим

резервированию, в рублях и отдельно по обязательствам, подлежащим

резервированию, в иностранной валюте.

. На обязательные резервы,

депонированные кредитными организациями в Банке России, проценты не

начисляются.

. Размер обязательных резервов

Банк России (его уполномоченное учреждение) регулирует ежемесячно. На основании

соответствующего решения Совета директоров ЦБ либо по особым основаниям,

применимым к отдельным банкам (см. п. 8.4 Положения № 342), может быть

проведено внеочередное регулирование размера данных резервов.

Основные моменты действующего

порядка резервирования средств в ФОРы зафиксированы в Положении ЦБ № 342 от

7.08.2009 г.

3.

Политика и практика резервирования

3.1

Политика обязательных резервов в западных странах

В развитых странах, кроме

Великобритании, Канады и Люксембурга, к коммерческим банкам предъявляется

требование размещения ими в центральном банке минимальных резервов. Однако в

применении конкретных форм данного инструмента в разных странах наблюдаются

существенные различия в зависимости от национальных особенностей развития

финансового рынка. Центральными банками используются различные структура

минимальных резервов, амплитуда и частота колебаний их величины, специфика

начисления процентов, условия, предоставляемые кредитным институтам при их

рефинансировании.

По закону о Немецком

федеральном банке центральный банк правомочен требовать от кредитных институтов

соблюдения беспроцентных минимальных резервов.

В качестве компенсации за

необходимость держать в центральном банке беспроцентные резервы для

коммерческих банков существует ряд льгот:

• бесплатное совершение

безналичного платежного оборота через Немецкий федеральный банк;

• причисление наличных средств

коммерческих банков, находящихся у них в избытке, к выполнению обязательств по

минимальным резервам, а также тот факт, что минимальные резервы могут служить

рабочими активами.

Кроме приведенных выше

"компенсирующих мер", дополнительно используется субвенционное

рефинансирование путем переучета векселей. В некоторых случаях резервные

обязательства могут быть выполнены путем приобретения государственных ценных

бумаг, что преследует еще одну цель - финансирование государственного бюджета.

Теми же мотивами руководствуется центральный банк, устанавливая высокий уровень

минимальных резервов при относительно небольшом проценте. Такую политику чаще

всего проводит центральный банк, вынужденный финансировать дефицит

государственного бюджета.

При установлении ставок по

минимальным резервам большую роль могут играть непосредственные переговоры

между центральным и коммерческими банками. Так, в Нидерландах повышение

наличных (кассовых) резервов кредитных институтов определяется путем

согласования этой величины между центральным банком Нидерландов и коммерческими

банками.

В механизме расчета ставок, а

также в критериях, по которым они дифференцируются, в разных странах

наблюдаются существенные различия. Резервные обязательства ориентируются, как

правило, по состоянию или росту определенной части обязательств кредитных

институтов. Резервы, учитываемые на активной стороне банковского баланса,

величина которых должна согласовываться с величиной выданных кредитов (при

соблюдении коэффициента ликвидности), составляют исключение. Основной статьей

при расчете минимальных резервов служит величина вкладов небанковских

учреждений по пассивной стороне баланса. В некоторых случаях учету при

определении величины минимальных резервов подлежат и межбанковские

обязательства.

3.2

Обязательное резервирование в США

Система обязательного

резервирования в США базируется на Акте о монетарном (денежном) контроле 1980

г. и Международном банковском акте 1978 г., которые определяют общие подходы к

ее организации. В соответствии с этими нормативными документами резервные

требования налагаются на все депозитные институты, корпорации, созданные на

основе закона Эджа, и корпорации на основе соглашения, которые имеют

трансакционные счета, неперсональные срочные депозиты (т.е. срочные депозиты

юридических лиц) и обязательства в европейской валюте. Американские филиалы и

представительства иностранных банков, имеющие подобные депозиты или

обязательства, также являются субъектами резервных требований, если они

представляют собой часть или аффилированы с иностранным банком с совокупными

консолидированными активами более 1 млрд. долл. Таким образом, требования

обязательного резервирования распространяются на коммерческие и сберегательные банки,

сберегательные и ссудные ассоциации, кредитные союзы, независимо от их членства

в ФРС, а также на американские филиалы и представительства иностранных банков.

Инструкция D

(Regulation

D

- Reserve

Requirements

of

Depository

Institutions)

Совета

управляющих ФРС определяет конкретные параметры обязательного резервирования -

круг депозитных институтов, являющихся субъектами резервных требований;

обязательства, подлежащие резервированию; соответствующую отчетность; расчет

размера резервов и требования к поддержанию.

Объектами резервных требований

могут являться трансакционные депозиты и неперсональные срочные депозиты.

Трансакционные счета включают счета до востребования (demand

deposits) и счета АТ5 и NOW.

Их владельцы могут производить изъятия с помощью обращающихся инструментов,

платежных поручений с изъятием, телефонных и заранее одобренных переводов в

целях осуществления платежей относительно третьих лиц. Счета, по которым

разрешено не более шести заранее одобренных, автоматических или прочих

переводов в месяц (из них не более трех могут быть осуществлены с помощью

чеков, переводных векселей, дебетовых карт или подобных документов,

оплачиваемых непосредственно третьими лицами), относятся к сберегательным

депозитам.

При расчете размера подлежащих

резервированию обязательств трансакционные счета корректируются (уменьшаются)

на величину наличности, находящейся в процессе инкассации, а также на балансы

до востребования, ожидаемые от других американских депозитных институтов. Таким

образом, расчет среднего размера обязательных резервов осуществляется на основе

чистых трансакционных счетов.

Для обеспечения гибкости в

выполнении банками своих резервных требований, наряду со средним поддержанием,

ФРС также разрешает производить отсрочки и засчитывать часть избытков или

дефицитов резервов текущего периода в следующем периоде поддержания.

Оценивая роль обязательных

резервов. ФРС признает ограниченные возможности использования изменений ставок

обязательного резервирования для текущего денежного регулирования. Вместе с тем

резервные требования продолжают оставаться важным условием проведения денежной

политики ФРС, в частности, потому что они обеспечивают стабильный и

предсказуемый спрос на совокупные резервы.

Без этих требований резервные

балансы банков в ФРС, поддерживаемые для удовлетворения клиринговых

потребностей, претерпевали бы значительные ежедневные колебания, и ФРС не могла

бы точно предсказать их размер. Установление же резервных требований оказывает

связующее влияние на спрос на банковские резервы, позволяет ФРС

более точно определить их размеры и вместе с тем влиять на них посредством

изменения предложения резервов.

Более того, применение уровня

обязательных резервов и метода усреднения, используемого при их выполнении,

усиливает гибкость банков, что помогает сглаживать колебания на рынке резервов

и снижает волатильность процентных ставок денежного рынка.

Банки, учитывая изменчивость

резервов, а также настоящую и будущую их стоимость, проводят арбитражные

операции. Эта изменчивость резервов уменьшилась бы, если большая их часть

требовалась для целей клиринга. Поддержание стабильного и предсказуемого спроса

на резервы создает условия для операций открытого рынка и увеличивает

возможности контроля ФРС над краткосрочными процентными ставками.

3.3

Политика и практика резервирования в России

Резервные требования к

коммерческим банкам стали применяться в России (СССР) с конца 1980-х гг.

Госбанк СССР тогда установил норму обязательных резервов, равнявшуюся 5% от

суммы привлеченных средств; норма считалась завышенной.

В 1991 г. ЦБ РФ издал

Инструкцию № 1, в соответствии с которой норма резервирования составляла 2%. В

значительной мере это был политический шаг; уже в следующем году указанная

норма всего за 4 месяца увеличилась до 20%. Несколько позже нормы резервирования

были дифференцированы в зависимости от сроков размещения ресурсов, привлекаемых

банками: по счетам до востребования - 20%, по срочным обязательствам банков -

15%.

В последующие годы в порядок

резервирования неоднократно вносились изменения, в разной степени касавшиеся:

величины нормативов и их дифференциации в зависимости от состава ресурсов;

расширения объема привлеченных ресурсов, подлежащих резервированию; методики

расчета. Постоянно вовлекались в сферу резервирования все новые виды

привлеченных средств.

Всеобъемлющее резервирование с

высокими нормами означает для банков удорожание стоимости привлекаемых ими

ресурсов. А дорогие ресурсы должны размещаться в высокодоходные операции, иначе

даже рассчитаться за такие ресурсы окажется нечем. Высокодоходные операции в

свою очередь нередко предполагают повышенную степень риска. Впрочем, риски

банковской деятельности в России и без того высоки. Отсюда ясно, что такое

резервирование вело многие банки к банкротству.

Резервные требования являются

не только эффективным (при грамотном их использовании и при наличии

определенных условий), но и сильнодействующим «экономическим лекарством», и

применять этот инструмент следует крайне осторожно. Особенно опасны резкие

перепады в дозировке этого «лекарства», что стало постоянным явлением в

банковской системе России.

Для выполнения резервных

требований российские банки отвлекают из оборота весьма значительные средства,

которые превращаются в активы, не приносящие дохода, и не попадают в реальную

экономику. Как уже было показано, международный опыт дает примеры того, как

центральные банки могут в той или иной степени облегчать коммерческим банкам

соответствующее бремя. К сожалению, Банк России в этом плане до сих пор почти

ничего не предпринимал.

Во многих странах, прежде всего

с высокими нормами резервирования, центральные банки начисляют определенные

проценты на суммы, депонируемые у них коммерческими банками. В России этого не

было и нет.

Заключение

Критики обязательных резервов

обоснованно утверждают, что регулирование уровня требований обязательного

резервирования приводит к изъятию или высвобождению значительных объемов

ликвидности коммерческих банков. Это оказывает влияние на процесс

мультипликации кредитов и депозитов и на создание денег. Поэтому "в вину"

обязательным резервам их оппонентами обычно ставятся "дискриминация"

кредитных операций, осуществляемых банками, ведь в конечном счете ставки по

обязательным резервам (при данном уровне денежной базы) устанавливают верхний

предел роста денежной массы.

Отвлечение значительных объемов

свободных банковских резервов, которые, находясь на счетах в центральном банке,

в большинстве случаев не приносят дохода, рассматривается как своеобразный

налог на кредитные организации и как негативная черта обязательных резервов.

При обязательном резервировании коммерческие банки несут альтернативные

издержки, соответствующие доходу, недополученному от производительного вложения

средств, равных по величине обязательным резервам в центральном банке. Это

приводит к снижению рентабельности кредитных организаций, что в масштабах

страны равноценно снижению конкурентоспособности национальной банковской

системы или при дифференциации ставок резервных требований по различным типам

коммерческих банков - ущемлению конкурентных позиций тех из них, для которых

установлены более высокие резервные требования.

Сомнения относительно

необходимости сохранения минимальных резервов оправдывают также ссылкой на их

легкую замещаемость с точки зрения выполнения целей денежной политики.

Поскольку даже небольшое изменение резервных ставок оказывает сильное

воздействие на уровень ликвидности коммерческих банков и в конечном счете на

размеры денежного предложения, обязательные резервы относятся к

"грубым" инструментам денежной политики. Чтобы не приводить к росту

неопределенности и неуверенности у коммерческих банков, которые могут

возникнуть в результате активной политики обязательных резервов, и не осложнять

им управление своей ликвидностью, центральные банки стали относительно редко

прибегать к изменению резервных ставок. Но это обстоятельство также

используется в качестве аргумента против применения обязательных резервов в

качестве денежно-политического инструмента.

Ряд экономистов, как в России,

так и за ее рубежами считают, что обязательные резервы - это старый, отживший

инструмент в денежно-политическом арсенале центральных банков. Указывая на то,

что в настоящее время у центральных банков большинства развитых стран имеются и

другие (более эффективные и гибкие) инструменты, в частности операции открытого

рынка, а также учитывая практику центральных банков Канады, Мексики, Швеции,

Англии, оппоненты обязательных резервов выступают за отказ от их сохранения в

структуре инструментов денежной политики.

Я считаю, что критика

обязательных резервов обоснована, но полностью с ней соглашаться нельзя.

Критики считают, что единственным способом воздействия на состояние денежной

сферы является изменение резервных ставок. Обязательные резервы воздействуют на

денежную сферу и при неизменных резервных ставках.

Путем совершенствования условий

обязательного резервирования и превращения обязательных резервов в минимальные

центральным банкам удается оказывать стабилизирующее воздействие на текущее

состояние ликвидности кредитных организаций и динамику ставок денежного рынка.

Если центральные банки отказываются от требования образования указанных

резервов, то растут, в частности, масштабы и частота операций на открытом

рынке. Об этом свидетельствует опыт центральных банков, работающих без

обязательных (минимальных) резервов. Отказ от использования минимальных

резервов не является негативной характеристикой этого инструмента денежной

политики или свидетельством его несостоятельности. Это означает лишь то, что

некоторые страны предпочли перейти к другой операционной процедуре денежной политики.

Хорошо это или плохо, покажет время. А пока ясно, что и у одного, и у другого

варианта есть сторонники.

Библиография

1. Об обязательных

резервах кредитных организаций: Положение № 342 от 7.08.2009 г.

. А.М. Тавасиев,

В.Д. Мехряков Банковское дело: управление и технологии. -под редакцией А.М.

Тавасиева, 2011

3. А.М. Тавасиев,

Н.К. Алексеев Банковское дело: словарь официальных терминов с комментариями -

М.: «Дашков и К», 2011

.Ларина О.И.,

Москвин В.А. Обязательное резервирование в России // Банковское дело, 2003, №3.

. Лаврушин О.И.

Деньги, кредит, банки: Учебник Под ред. Е.Ф. Жукова. - М.: ЮНИТИ, 2004.

. Залунина Л.В.

"Традиционный" инструмент денежной политики // Банковское дело, 2003,

№12.

. Бердышев А.В.

Сущность обязательных резервов и практика их использования в России // Аудит и

финансовый анализ. 2008. №1.

. Королев О. статья

«Резервы банка и их экономическая роль», электронный ресурс, официальный сайт

www.realtypress.ru