Управление организацией с низкой финансовой стабильностью

ВВЕДЕНИЕ

Прошедший с начала глобального экономического

кризиса год вызвал не только беспрецедентные за последние полвека потрясения в

мировой экономике, но и пересмотр представлений о регулировании протекающих в

ней процессов. Зародившаяся в середине 1990-х гг. волна инноваций на финансовых

рынках сформировала принципиально новую модель международного движения

капиталов, которая, в свою очередь, оказала глубокое воздействие, как на

динамику мировой торговли, так и на развитие отдельных стран и регионов мира.

Эта модель, обеспечившая радикальное расширение возможностей привлечения

капитала компаниями частного сектора, стала основой почти семилетнего - с конца

2001 г. по середину 2008 г. - периода бескризисного развития мировой экономики.

Инновации в частном финансовом секторе существенно опередили качество и

масштабы национального (прежде всего в США) и глобального регулирования.

Отсутствие действенных инструментов

регулирования финансового сектора мировой экономики в изменившихся условиях

создавало риск того, что в случае серьезного сбоя в функционировании одного из

национальных финансовых рынков последствия этого сбоя выйдут на глобальный

уровень. Именно это и произошло в 2008 г., когда нарастание кризисных тенденций

в финансовом секторе США вызвало обвал мировых финансовых и товарных рынков,

одну за другой взятая экономики стран мира в воронку рецессии.

Сложность борьбы с начавшимся кризисом была во

многом обусловлена тем, что ни на национальном, ни на международном уровне не

существовало готовых рецептов антикризисной политики, адекватных вызовам,

которые характерны для нового этапа развития глобальных финансовых рынков.

Антикризисная ортодоксия последних десятилетий, делающая акцент на борьбе с

инфляцией и оздоровлении государственных финансов, оказалась бессильна

предложить ответ на проблемы токсичных активов, оттока капитала с развивающихся

рынков и резкого сжатия внутреннего спроса. В этих условиях национальные

правительства в выработке антикризисной политики нередко следовали принципу

проб и ошибок, стремясь «нащупать» наиболее эффективные инструменты борьбы со

спадом и одновременно скоординировать свои усилия на международном уровне.

Важнейшим механизмом такой координации стала «Группа двадцати», три саммита

которой внесли существенный вклад в сохранение атмосферы доверия в мировой

экономике, сдерживание протекционистских тенденций, согласование позиций

ведущих стран мира - как развитых, так и развивающихся.

Вопреки алармистским прогнозам о «конце рыночных

демократий» и «закате доллара», кризис не привел к коллапсу мировой экономики и

краху ценностей либерального рыночного хозяйства. За истекший год ведущие

страны мира накопили значительный опыт успешной реализации антикризисной

политики по всем ее ключевым направлениям, включающим в себя поддержку финансового

сектора, стимулирование внутреннего спроса и создание структурных предпосылок

для возобновления экономического роста. Активно идет международный трансферт

«лучших практик» антикризисной политики - от общих мер макроэкономического

характера до конкретных инструментов поддержки финансовых институтов и

субсидирования спроса на автомобильную продукцию. Появление в мировой экономике

первых признаков оживления вызвало дискуссии о необходимости свертывания

масштабных пакетов поддержки, принятых в период фазы острого кризиса. Однако об

отказе от проведения активной антикризисной политики речь не идет - происходит

лишь смена ее приоритетов с учетом меняющейся ситуации в мировой экономике.

Аналогичным образом обстоит дело и с выработкой

антикризисной политики в России. По-прежнему сохраняют актуальность задачи

полноценной санации национальной финансовой системы, стимулирования

инновационной активности, поддержки условий национальных производителей по

улучшению конкурентных позиций на внутреннем и внешнем рынках. Переход от

режима «ручного управления» экономическими процессами в условиях кризиса к

системным мерам поддержки посткризисного роста требует детального изучения

зарубежного опыта решения соответствующих проблем и возможностей его

использования в российских условиях.

Целью написания курсовой работы является

изучение зарубежного опыта антикризисного управления и проблемы российских

предприятий.

Предметом курсовой работы является кризисное

состояние предприятия ОАО "Енисейская ТГК (ТГК-13)".

Объектом курсовой работы является предприятие

ОАО "Енисейская ТГК (ТГК-13)".

Исходя из поставленной цели в курсовой работе

необходимо решить следующие задачи:

изучить зарубежный опыт антикризисного

управления и проблемы российских предприятий;

проанализировать эффективность антикризисного

управления на предприятии ОАО "Енисейская ТГК (ТГК-13)";

разработать мероприятия по повышению

эффективности антикризисного управления на ОАО "Енисейская ТГК

(ТГК-13)".

1. ЗАРУБЕЖНЫЙ ОПЫТ АНТИКРИЗИСНОГО

УПРАВЛЕНИЯ И ПРОБЛЕМЫ РОССИЙСКИХ ПРЕДПРИЯТИЙ

.1 Антикризисная политика в

финансовой сфере

Отправной точкой развития нынешнего глобального

кризиса стали дисбалансы, накопившиеся в финансовой системе США. Можно выделить

четыре этапа реакции американского правительства на кризис. Для первого этапа

(вторая половина 2007 г.) были характерны вялые, нерешительные шаги по

смягчению последствий ипотечного кризиса; на втором этапе (первая половина 2008

г.) наблюдалась активизация усилий в борьбе со второй волной ипотечного

кризиса; третий этап (сентябрь-ноябрь 2008 г.) характеризовался набором

экстренных мер, предпринятых в период острой стадии кризиса; к четвертой стадии

(2009 г.) относится антикризисная политика Б. Обамы, в рамках которой меры

борьбы с финансовым кризисом были дополнены инструментами преодоления

экономического спада и стратегическими инструментами создания предпосылок

посткризисного роста.

На первом и втором этапе государство прибегло к

использованию набора антикризисных инструментов, опираясь на традиционные

институты и механизмы денежно-кредитного регулирования. В начале 2008 г., когда

замаячила угроза экономического спада, ФРС США более решительно приступила к

смягчению монетарной политики, приняв 22 января 2008 г. экстраординарную меру -

внеочередное снижение ставки сразу на 0,75 процентного пункта (до 3,5%

годовых), а 30 января того же года еще на 0,5 процентных пункта (до 3%). К маю

2008 г. базовая процентная ставка была понижена до 2%. Этот курс показывает,

что руководители ФРС были более обеспокоены снижением темпов роста, чем

возможным ускорением инфляции.

В период с марта по июль 2008 г. основные меры

предпринимались в целях решения проблемы дефицита ликвидности и предотвращения

паники на финансовых рынках. Знаковым событием стало спасение финансовой

компании Bear Stearns. Ее срочно купила J.P.Morgan, получившая под эту сделку

кредит в 30 млрд. долл. Главной целью этого шага было предотвратить «эффект

домино» на мировых финансовых рынках. 30 июля 2008 г. вошел в силу новый закон

(Housing and Economic Recovery Act of 2008), призванный ввести механизмы,

смягчающие проблемы на ипотечном рынке. Государство не могло позволить

обанкротиться таким важным ипотечным институтам, как Fannie Mae и Freddie Mac,

имеющим статус корпораций, спонсируемых государством («government sponsored enterprises»).

В вышеупомянутый закон вошли положения, разрешающие Министерству финансов в

течение 18 месяцев предоставить Fannie Mae и Freddie Mac безлимитную линию

кредита.

июня 2009 г. администрация Б. Обамы представила

всеобъемлющий план реформирования системы регулирования финансовых рынков. Одна

из его важнейших целей заключается в стремлении запустить в действие новую

систему отслеживания и предупреждения системных рисков. Проект предусматривает

пять основных направлений реформирования: (1) ужесточить регулирование и надзор

за деятельностью финансовых компаний; (2) установить всеобъемлющий надзор и

регулирование финансовых рынков; (3) усилить защиту прав потребителей и

инвесторов на финансовых рынках (с созданием нового Агентства по защите

потребителей на финансовых рынках), (4) дать государству более совершенный

арсенал средств борьбы с финансов-ми кризисами и разработать особый режим

спасения компаний в сл-чае «системного риска»; (5) повысить международные

стандарты регулирования и укрепить международное сотрудничество.

Эффективность предложенной реформы пока трудно

оценить. Проект вызвал резкую критику, прежде всего со стороны республиканцев,

подчеркивающих, что сложная американская система регулирования, состоящая из

многочисленных ведомств с конфликтующими функциями, по данному плану не только

не упрощается, а еще больше усложняется. Основные дискуссии развернулись вокруг

двух системных положений: расширение полномочий ФРС и создание отдельного

органа по защите потребителей финансовых услуг. Против расширения полномочий

ФРС высказались многие парламентарии, в том числе и демократы, так что эту

часть реформы будет чрезвычайно сложно провести через Конгресс.

Финансовый кризис в странах ЕС в целом носит

индуцированный характер, хотя для ряда стран (в первую очередь Великобритании,

где доля финансового сектора в ВВП составляет 8% по сравнению с 5% в среднем по

еврозоне) также были характерны проблемы, связанные с раздуванием кредитного

пузыря на рынке недвижимости. Существенное падение темпов роста в 2008 г. и

глубокий спад в 2009 г. (по зоне евро - рост ВВП на 0,8% за 2008 г. при

ожидаемом спаде на 4,5% в 2009 г.) привели к резкой активизации 5нтикризисных

усилий на национальном и наднациональном уровне. Из общих для зоны евро

антикризисных мер прежде всего следует отметить действия Европейского

центрального банка (ЕЦБ), который неоднократно снижал ставку рефинансирования -

с 4,25% летом 2008 г. до минимального за всю историю существования ЕЦБ значения

(1%) с мая 2009 г. В последнее время ЕЦБ все активнее предпринимает и другие

меры по дальнейшей стабилизации и оживлению ситуации на рынке кредитования.

Так, в июне 2009 г. объем кредитов, полученных более чем 1100 европейскими

банками, достиг рекордных 442 млрд. евро. Кроме того, ЕЦБ пошел на реализацию

программы объемом 60 млрд. евро по выкупу «плохих» долговых обязательств.

Однако на фоне активности ЕЦБ все острее вырисовывается сохраняющаяся проблема

низких темпов роста кредитования предприятий и домохозяйств в зоне евро - банки

по-прежнему предъявляют слишком жесткие требования к заемщикам, стремясь

использовать полученные от ЕЦБ ресурсы на иные цели.

Отдельные страны зоны евро проводят собственные

масштабные антикризисные мероприятия в финансовой сфере. Так, уже в октябре

2008 г. в Германии был принят закон о реализации пакета мер по стабилизации

финансового рынка. Среди отдельных его мер необходимо отметить:

создание подконтрольного Федеральному

министерству финансов Фонда стабилизации финансового рынка в размере 100 млрд.

евро (за счет привлечения ресурсов государством с рынка капитала);

обеспечение ликвидности денежного рынка через

Фонд стабилизации финансового рынка;

рекапитализация финансовых институтов и взятие

правительством на себя рисков путем приобретения проблемных активов (из Фонда

стабилизации на приобретение этих активов запланировано потратить 80 млрд.

евро);

гарантии федерального правительства по кредитам

на межбанковском рынке (сделок рефинансирования) на сумму до 400 млрд. евро (с

взиманием платы в размере около 1,5% от суммы гарантируемой сделки);

улучшение надзора за финансовым рынком;

гарантирование вкладов населения;

участие федеральных земель в стабилизационных

мерах.

Во Франции, как и в Германии, осенью 2008 г. был

разработан антикризисный план для поддержки финансового сектора, который включил

в себя традиционный механизм поддержки фондового рынка - выделение кредитов

крупнейшим банкам, что должно было повлиять на ухудшающуюся ситуацию на

французском фондовом рынке. Основными мероприятиями плана, действие которых

ограничено концом 2009 г., стали предоставление государственных гарантий банкам

для получения кредитов на межбанковском рынке (объем гарантий не превысит 320

млрд. евро) и предоставление средств на рекапитализацию банков (выделяемая

сумма не превысит 40 млрд. евро).

1.2 Стимулирование спроса и меры

социального характера

Если главным элементом антикризисной политики в

США стали меры по борьбе с негативными тенденциями в финансовой сфере, то в

антикризисных пакетах стран Европейского Союза акцент сделан на поддержке

компаний нефинансового сектора.

Минимизации негативных последствий кризиса

призваны содействовать меры по расширению внутреннего спроса и стимулированию

бизнеса. Наиболее часто в европейских странах применяются т-кие инструменты,

как снижение налога на добавленную стоимость, понижение максимальной ставки

подоходного налога, льготное налогообложение новых инвестиций, отсрочка

платежей по налогу на корпорации, частичный возврат налогов, уплаченных

компаниями. Широко используется практика предоставления гарантий по кредитам

малым и средним компаниям.

Большой интерес с точки зрения адаптации к

российским условиям представляет опыт Германии, где в конце 2008 г. - начале

2009 г. был принят развернутый набор мер по стимулированию национальной

экономики (Таблица 1.1). Оценки экспертов ведущих германских институтов

указывают на то, что уже принятые меры обеспечат 1,3 проц. пункта германского

ВВП в 2009 г. и 1,8 проц. пункта ВВП в 2010 г. Только за 2009-2010 гг. в рамках

первого и второго пакетов антикризисных мер планируется выделить порядка 60

млрд. евро (общий объем расходов двух пакетов превысит 80 млрд. евро).

Таблица 1.1 - Ассигнования федерального бюджета

Германии на финансирование антикризисных мер (без мер помощи финансовому

сектору), млрд. евро

|

Меры

|

2009

|

2010

|

|

Первый

конъюнктурный пакет (ноябрь 2008 г.), всего

|

4,2

|

7,6

|

|

Поддержка

предпринимательских программ сохранения занятости

|

2,6

|

5,7

|

|

Либерализация

сектора временных работ, расходы на Переобучение

|

0,2

|

0,5

|

|

Инвестиции

в развитие транспортной инфраструктуры

|

1,0

|

1,0

|

|

Дополнительные

расходы на структурную региональную политику и наращивание капитала банка

развития KfW

|

0,3

|

0,4

|

|

Второй

конъюнктурный пакет (февраль 2009 г.), всего

|

19,5

|

27,6

|

|

Снижение

подоходного налога, повышение детских надбавок

|

4,9

|

5,6

|

|

Поправки

в закон о налоге на автомобили (в отношении грузовиков)

|

0,1

|

0,2

|

|

Сокращение

с 1 июля 2009 г. нормы отчислений на медицинское страхование

|

3,0

|

6,0

|

|

Дополнительные

федеральные инвестиции (без связанных с ними инвестиций из других источников)

|

3,0

|

12,0

|

|

Федеральное

содействие исследованиям и инновациям

|

0,7

|

0,7

|

|

Премия

на замену старых автомобилей (с учетом увеличения фонда)

|

5,0

|

-

|

|

Увеличение

детских пособий для безработных с детьми

|

0,2

|

0,3

|

|

Субсидии

на создание временных рабочих мест, переобучение кадров, создание 5 тыс.

рабочих мест в службах занятости

|

2,6

|

2,7

|

|

Другие

стимулирующие меры налогового характера

|

5,9

|

2,4

|

|

Совершенствование

правил компенсации издержек по уходу за членами семьи

|

-

|

8,1

|

|

Борьба

с молодежной, долгосрочной и предпенсионной безработицей

|

0,9

|

0,1

|

|

Изменения

в выплате студенческих пособий, субсидий на жилье и др.

|

4,5

|

3,6

|

|

Поправки

в законы о медицинском и обязательном страховании

|

4,5

|

4,7

|

|

Повышение

ряда налогов (на энергию, автомобили и т.д.)

|

-

2,9

|

-

6,5

|

|

Повышение

ряда социальных отчислений

|

-

2,7

|

-

2,7

|

|

Повышение

платы за проезд грузовиков по автобатам

|

-

1,0

|

-

1,0

|

|

Сокращение

надбавок на личное жилье

|

-

0,8

|

-

1,5

|

|

Всего

|

32,1

|

42,4

|

Особое место среди антикризисных мер в зоне евро

занимает премия на замену старых автомобилей, которая через стимулирование

внутреннего спроса направлена на поддержку одной из ключевых отраслей

экономики, особо пострадавших из-за сворачивания экспорта. Изначально она была

введена в Германии в размере 2,5 тыс. евро при утилизации машины старше 9 лет и

покупке нового автомобиля взамен старого (безотносительно к

компании-производителю). Стартовый бюджет программы составил 3,5 млрд. евро,

однако в апреле 2009 г. он был увеличен до 5 млрд. евро. Расширение программы

было обусловлено тем, что она стала одной из немногих правительственных мер, которые

уже в первом полугодии 2009 г. дали ощутимый результат. По данным Германского

союза автомобилестроителей, если с августа 2008 г. по январь 2009 г. по

сравнению с каждым предыдущим месяцем в ФРГ происходило сокращение выпуска

легковых автомобилей, то с февраля начался устойчивый рост. Опыт Германии

переняли и многие другие страны ЕС (Франция, Испания, Италия, Нидерланды,

Великобритания, Австрия, Греция и т.д.), где в результате также наблюдается

оживление отрасли.

Значительный - и во многом неожиданный для

экспертов - успех программы поддержки приобретения новых автомобилей

свидетельствует о высоком потенциале таргетированных мер промышленной политики

применительно к поддержке конкретных отраслей и рынков. Характерно, что

аналогичные по смыслу программы активно реализуются и за пределами ЕС. В

частности, в Японии введены субсидии на покупку товаров длительного пользования

- кондиционеров, холодильников, телевизоров с ЖК- и плазменными панелями.

Владельцы автомобилей возрастом свыше 13 лет (их в стране 10 миллионов штук)

при покупке новой машины получают государственную субсидию, эквивалентную 2600

долл. В США реализуется схожая программа, известная под жаргонным названием

«Деньги за рухлядь» (Cash for Clunkers). По ее условиям автовладельцы при

покупке новой машины с улучшенными характеристиками расхода топлива и

одновременной сдаче на слом старого автомобиля получили право на субсидии.

Изначально на программу было выделено около 1 млрд. долл., но ее огромный успех

привел к тому, что администрация и Конгресс увеличили совокупные расходы по ней

до 3 млрд. долл.

Особое значение мероприятия по стимулированию

внутреннего спроса имеют для КНР. В последние 4 года именно внутренний спрос, а

не экспорт, в наибольшей степени определяют рост ВВП страны. Спрос обеспечивает

быстро растущий «средний класс» и урбанизирующееся крестьянство - причем это

«голодные» до новых ощущений и нового качества потребления люди, только

сравнительно недавно получившие возможность пользоваться благами мировой

цивилизации. Налоговые льготы и субсидии на приобретение товаров длительного

пользования существенно поддерживают внутренний спрос на китайскую продукцию:

так, в апреле 2009 г. в КНР наблюдался резкий (на 37%) рост продаж легковых

автомобилей, обусловленный налоговыми льготами правительства. В целом для

политики КНР в сфере внутреннего спроса характерен ярко выраженный

экспансионистский характер. Отказ от сложившейся в условиях «инвестиционного

перегрева» политики сдерживания выдачи банковских кредитов привел к тому, что в

I квартале 2009 г. капиталовложения возросли на 30%, причем банки выдали

кредитов государственным и частным предприятиям лишь немногим меньше (95%), чем

за весь 2008 г. Подобная политика создает угрозу надувания «кредитного пузыря»

и образования в будущем больших объемов «плохих кредитов». Однако китайское

руководство осознанно идет на такой риск, рассчитывая как на свои почти 2-х

миллиардные золотовалютные резервы, так и на успешный опыт расчистки «плохих

кредитов» в конце 1990-х - начале 2000-х гг.

В политике США по стимулированию спроса основную

роль играет поддержка ипотечного и потребительского кредитования. В частности,

25 марта 2009 г. Федеральная резервная система США объявила о реализации

программы стимулирования потребительского кредитования через созданный в ноябре

2008 г. соответствующий фонд - Term Asset Backed Securities Lending Facility

(TALF). Программа должна осуществляться через скупку ценных бумаг, обеспеченных

потребительскими кредитами, включая долги по кредитным картам. Ее цель -

повышение доступности кредитов для малого бизнеса и потребителей, активизация

займов на образование и автокредитование. Планировалось, что объем фонда

составит 200 млрд. долл. В рамках нового плана администрация Б.Обамы - величила

финансирование TALF до 1 трлн. долл., а сроки действия до 30 июня 2010 г.

Ограниченность краткосрочных целей прямой поддержки внутреннего спроса в США

компенсируется, с одной стороны, расчетами на косвенный (через расширение

финансирования) эффект поддержки компаний финансового сектора, а с другой

стороны, масштабом стратегических задач по созданию предпосылок посткризисного

роста.

Важная особенность программ поддержки

внутреннего спроса в рассматриваемых странах заключается в том, что они

реализуются в тесной связи с задачей смягчения социальных последствий кризиса.

Наиболее выраженный акцент на достижении социальных приоритетов антикризисной

политики наблюдается в странах ЕС. В фокусе проводимой политики находится в

первую очередь поддержание занятости и создание новых рабочих мест, подготовка и

переподготовка кадров. Особое внимание уделяется трудоустройству молодежи, в

том числе выпускников средних школ и университетов, в наиболее перспективных

отраслях экономики. В сфере поддержки жизненного уровня населения важную роль

играет набор мер, направленных на смягчение воздействия ипотечного кризиса на

благосостояние домашних хозяйств.

Администрация Б.Обамы предложила амбициозную

реформу американской системы здравоохранения, по которой должна быть создана

всеобщая государственная программа медицинского страхования. Совокупные расходы

на здравоохранение в США (включая расходы граждан, частного сектора и

государственного бюджета) составляют около 2,4 трлн. долл. или 15% ВВП и

предполагается, что в следующем десятилетии они составят уже более 20% ВВП.

Для оценки применимости международного опыта

стимулирования спроса в России необходимо реалистичное понимание не только

масштаба (спад промышленного производства во I полугодии 2009 г. на 14,8%), но

и структурного характера проблем, стоящих перед российской экономикой. Ситуация

в промышленности по отраслям и регионам существенно различается. В наибольшей

степени пострадали предприятия, ориентированные преимущественно на экспорт

черных и цветных металлов, удобрений, леса. Предприятия, работающие на

внутренний рынок (кроме автозаводов), находятся в относительно стабильном

положении. Согласно опросам Российского экономического барометра РЭБ, в первом

полугодии 2009 г. к финансово благополучным относили свои предприятия 41%

респондентов РЭБ, в то время как 11 лет назад (после кризиса 1998 г.) - только

19%. Опасность банкротства в ближайшие 2 - 3 года представлялась реальной

руководителям всего 13% предприятии в начале 2009 г. и 39% - в начале 1998 г.

Кризис оказывает предсказуемо оздоравливающий

эффект на структуру промышленных предприятий, создавая предпосылки для

«вымывания» с рынка наименее эффективных производителей. Если принять за 100%

группу предприятий, которые были прибыльными в первой половине 2009 г., то 79%

из них были прибыльными и в первой половине 2008 г. Очевидно, это самые

успешные компании, которые демонстрируют эффективную работу не только в

условиях благоприятной конъюнктуры, но и в ситуации масштабного экономического

спада. Их доля в выборке РЭБ в 2009 г. составила около 22%.

В этих условиях государственная поддержка

экономики должна строиться таким образом, чтобы обеспечить максимально

благоприятные условия развития компаниям, имеющим высокий потенциал повышения

конкурентоспособности. Напротив, поддержка заведомо убыточных предприятий

является залогом консервации неэффективной структуры производства и занятости,

а в конечном итоге - низкого уровня конкурентоспособности российской экономики.

Возможности прямого заимствования в России

европейского опыта поддержки занятости и доходов, с одной стороны, и

американского опыта развития инвестиций в человеческий капитал, с другой,

наталкиваются на ряд ограничений, в первую очередь связанных с отсутствием в

государственном бюджете необходимых средств. В этих условиях привлекательными

выглядят таргетированные программы поддержки доходов пострадавших от кризиса

малоимущих категорий населения, а также меры по стимулированию самостоятельной

экономической деятельности представителей среднего класса (подобно тому, как

это делается в Южной Корее). При этом не следует препятствовать сокращению

занятости и заработной платы на убыточных предприятиях, консервируя тем самым

неэффективную структуру экономики. Государство должно брать на себя решение

социальных проблем в случае высвобождения занятых путем проведения активной

социальной политики, а не за счет финансовой поддержки неэффективных

производителей.

1.3 Выводы для России

С точки зрения возможностей использования опыта

соответствующих стран для борьбы с кризисом в финансовом секторе экономики

России принципиальное значение имеют следующие обстоятельства.

Во-первых, период высоких темпов экономического

роста не был использован для качественного совершенствования финансовой системы

страны. Качественные характеристики банковской системы - и по уровню

капитализации, и по составу банковских институтов (среди которых значительное

место занимают «карманные» банки в лучшем случае банки крупных предприятий,

иногда региональных властей, а зачастую - явно сомнительных структур)

существенно уступают параметрам банковской системы стран-лидеров мировой

экономики. Сохраняется неоправданно высокий уровень вовлеченности банков в

спекулятивные операции; отрицательную роль играет завышенный уровень наличных

расчетов, в частности, по сделкам с недвижимостью, что сужает ресурсную базу для

банков. В этих условиях меры прямой поддержки капитализации банков могут быть

эффективными только как средство спасения банковских институтов в период

обострения кризиса ликвидности. В то же время без масштабной санации российской

банковской системы продолжение массированных вливаний ликвидности в банковскую

систему неоправданно, поскольку приведет лишь к расходованию значительных

государственных средств без выраженного системного эффекта. Основными

направлениями такой с-нации должны являться:

укрупнение банков;

разграничение функций коммерческих и

инвестиционных банков (как минимум - форм регулирования этих видов

деятельности);

перевод «карманных» банков (принадлежащих как

отдельным предприятиям, так и региональным структурам) в статус финансовых

компаний;

ликвидация сомнительных кредитных учреждений;

избавление банковской системы от проблемных

активов.

Во-вторых, ряд российских банков с

государственным участием - Сбербанк, ВТБ, Газпромбанк, Россельхозбанк - являясь

по статусу коммерческими, дефакто выполняют роль институтов развития, кредитуя

приоритетные сектора экономики. Это в значительной мере содействует поддержанию

стабильности финансовых операций, однако надо помнить, что роль институтов

развития для банков, на которые приходится основная доля вкладов населения,-

функция нетипичная, вынужденная и не может использоваться в нормальных

экономических условиях. Увеличивать такую нагрузку на госбанки просто опасно,

поскольку это способствовало бы накоплению ими кредитных рисков и, как

следствие, падению доверия к ним с далеко идущими последствиями для

стабильности финансовой системы. Выходом из положения могла бы стать практика

заключения трехсторонних соглашений между государством, банком и заемщиком, где

четко определялись бы бизнес-планы по использованию кредита и ответственность

за риски. Со стороны государства такое соглашение могло бы подписываться

Минфином или ЦБ, в зависимости от того, кто выдаст деньги на господдержку.

Конкретные ситуации и гарантийные условия соглашений могут быть различными,

однако, если государство само диктует (или в мягкой форме «подсказывает»)

объект кредитования, то оно и должно нести основной риск по кредиту.

Обобщение опыта антикризисной политики,

реализуемой в ведущих экономиках мира (США, страны-члены ЕС, государства Северо-Восточной

Азии) позволяет извлечь важные уроки и повысить эффективность российской

финансово-экономической, социальной и инновационной политики. При этом

буквально копировать зарубежный опыт, естественно, нельзя. Экономические

условия, в которых оказалась Россия, отличаются от ситуации в развитых и многих

развивающихся странах. Такие отличия проявляются, в частности, в том, что

снижение ВВП и промышленного производства у нас происходило при двухзначных

показателях годовой инфляции. Наблюдаемая в России стагфляция - результат

действия негативных макроэкономических факторов, которые собственно и

определили глубину нынешнего кризиса. К числу таких факторов относятся:

отставание в производительности труда и

конкурентоспособности от развитых стран мира (а с учетом уровня заработной

платы - и от многих стран с развивающимися рынками);

устаревший производственный аппарат в

большинстве обрабатывающих отраслей;

относительно низкий объем внутреннего

промышленного спроса;

низкая норма накопления, еще более снизившаяся в

ходе кризиса;

высокая зависимость от международных рынков

товаров (прежде всего, нефти), а также рынка капиталов;

сырьевой характер экспорта;

неэффективность частно-государственного

партнерства и, как следствие, усиление кризиса доверия и коррупционности в

экономике;

слабость финансовых институтов (прежде всего

банков) и финансовой системы в целом, когда фондовый рынок остается производным

от денежного и валютного рынков В августе 2009 г. проявились некоторые признаки

оживления российской экономики. Однако последствия кризиса будут ощущаться еще

долго. Представляется, что необходимо продолжить применение антикризисных мер

по стимулированию спроса (возможно, в меньших масштабах), усилив при этом

внимание к долгосрочному стимулированию предложения, поскольку необеспеченность

денежного обращения товарной массой - один из важнейших инфляционных факторов.

Но главный урок глобального кризиса для России заключается в необходимости

системных изменений в экономической политике. Такие изменения включают в себя:

отказ от политики искусственного сжатия денежной

массы и «выдавливания» из страны ликвидности, а также от повышения реального

курса рубля, снижающего конкурентоспособность российских производителей товаров

и услуг;

масштабная санация российской банковской системы,

укрепление банков, разграничение функций коммерческих и инвестиционных банков,

их освобождение от «плохих» активов, распространение пруденциального надзора на

инвестиционные банки;

снижение рисков на фондовом рынке, превращение

его из преимущественно спекулятивного в инвестиционный, для чего необходимо

повысить информационную роль цен финансовых инструментов и структуры

собственности эмитентов, усилить противодействие различного рода манипуляциям

на рынке;

использование на постоянной основе практики обусловленного

предоставления финансовых ресурсов крупнейшим коммерческим банкам, де факто

играющим роль институтов развития, для целевого кредитования российских

компаний под гарантии государства, изменив для этого закон о Центральном Банке;

фокусирование государственной поддержки на

развитии компаний, имеющих высокий потенциал повышения конкурентоспособности,

вместо поддержки заведомо неэффективных, «умирающих» производств;

введение налоговых льгот для стимулирования

инвестиционной деятельности (в т.ч. инвестиционной льготы по налогу на

прибыль);

поддержка российских производителей

конкурентоспособной продукции в отстаивании внутренних и освоении внешних

рынков ;

финансирование на постоянной основе программ

поддержки потребительского спроса, обеспечивающих потребителям возможность

выбора имеющейся на рынке конкурентоспособной продукции отечественного

производства;

реализация целевых программ поддержки доходов

пострадавших от кризиса малоимущих категорий населения вместо валового

наращивания социальных расходов и мер по сдерживанию высвобождения работников

неэффективных предприятий;

разработка и запуск специальных программ

повышения финансовой грамотности населения;

стимулирование самостоятельной экономической

деятельности представителей среднего класса (открытие собственного бизнеса,

самозанятость на сегментах рынка труда, требующих высокого уровня человеческого

капитала);

развитие стратегической экспортной

инфраструктуры (пре-де всего объектов трубопроводного транспорта), а также

финансирование локальных проектов совершенствования коммунальной и дорожной

инфраструктуры, которые способствовали бы улучшению качества жизни и

предоставляли занятость временно безработным гражданам;

расширение стимулов для повышения инновационной

активности всех отраслей экономики, увеличение финансирования приоритетных

направлений ИР, развитие инфраструктуры коммерциализации их результатов;

использование зарубежного опыта повышения

эффективности управления инновационными процессами и развития конкуренции

компаний высокотехнологичного сектора в интересах снижения издержек и роста

конкурентоспособности.

Сочетание мер краткосрочного характера,

направленных на борьбу с конкретными проявлениями и последствиями

экономического кризиса, со стратегическими мерами в приоритетных для развития

страны направлениях (включая сохранение социальной стабильности, развитие

инфраструктуры, стимулирование инновационных процессов) является оптимальным на

стадии выхода российской экономики из кризиса. При этом целесообразно

рекомендовать использование соответствующих ориентиров как при выработке мер

экономической политики на национальном уровне, так и при взаимодействии с

зарубежными партнерами, в т.ч. в рамках механизмов «Большой восьмерки» и

«Большой двадцатки».

2. АНАЛИЗ И ОЦЕНКА ЭФФЕКТИВНОСТИ

АНТИКРИЗИСНОГО УПРАВЛЕНИЯ НА ПРИМЕРЕ ОАО «ЕНИСЕЙСКАЯ ТГК (ТГК -13)»

.1 Организационно-правовая

характеристика ООО «Енисейская ТГК (ТГК-13)»

Открытое акционерное общество «Енисейская

территориальная генерирующая компания (ТГК-13)» создано в рамках реформы

электроэнергетической отрасли России 2003 - 2008 г.г.

В составе ОАО «Енисейская ТГК (ТГК-13)»

осуществляют деятельность 9 филиалов:

КрасноярскаяТЭЦ-1

КрасноярскаяТЭЦ-2

КрасноярскаяТЭЦ-3

КрасноярскаяТЭЦ-4

КрасноярскаяТеплосеть

Канская ТЭЦ

Минусинская ТЭЦ

Структура управления ОАО «Енисейская ТГК

(ТГК-13)» представлена на рисунке 2.1.

ОАО «Енисейская ТГК (ТГК-13)» находится в

операционной зоне ОЭС Сибири, которая располагается на территории 12 субъектов

Сибирского Федерального округа и включает 10 региональных энергетических

систем: Алтайскую, Бурятскую, Читинскую, Иркутскую, Красноярскую, Кузбасскую,

Новосибирскую, Омскую, Томскую, Хакасскую. При этом Алтайская энергосистема

объединяет республику Алтай и Алтайский край, Красноярская - республику Тыва и

Красноярский край.

С 01.01.2006 ОАО «Енисейская ТГК (ТГК-13)»

является субъектом оптового рынка электроэнергии и мощности (ОРЭМ). Вся

вырабатываемая электроэнергия поставляется на оптовый рынок. Компания стремится

к дальнейшему сохранению и укреплению позиций на рынке электроэнергии, в том

числе за счет ввода новых мощностей.

Рисунок 2.1 - Структура управления ОАО

«Енисейская ТГК (ТГК-13)»

2.2 Анализ жизненного цикла

организации

В условиях рыночной экономики, выступая на рынке

самостоятельным субъектом хозяйствования, компании должны обладать определенной

устойчивостью функционирования и развития. Только в этом случае они

воспринимаются другими организациями как надежные деловые партнеры. Учитывая

сложную экономическую ситуацию, вызванную мировым финансовым кризисом,

устойчивость функционирования и развития компании приобретает большое значение.

Концепция жизненного цикла организации выявляет

явные особенности и закономерности развития и функционирования

социально-экономической системы на каждом этапе жизненного цикла. Обладая

данной информацией о развитии компании, руководитель имеет возможность

прогнозировать различные кризисные явления, которые рано или поздно возникают в

процессе деятельности каждой организации.

Теория жизненного цикла организации возникла в

результате адаптации биологической концепции жизненного цикла и активно

развивается в течение нескольких десятилетий. С точки зрения различных авторов,

биологическая аналогия имеет право на существование, поскольку очевидно, что организации

рождаются, растут и развиваются с помощью различных организационных форм и, в

конечном счете, умирают.

Жизненный цикл - это в большей степени

собирательная интерпретация окружающей среды организации, построенная на ее

оценке топ-менеджерами. Как показывает практика, основная масса компаний не

переходит неуклонно от одной стадии развития к другой в традиционном

биологическом смысле. Более того, для организаций, в отличие от живых

организмов, смерть не является неизбежной, так как с помощью стратегических

действий организация способна возвращаться на более ранние ступени своего

развития.

Прежде чем построить кривую жизненного цикла

предприятия, произведем анализ отрасли, конкурентных преимуществ, рисков.

ОАО «Енисейская ТГК (ТГК-13)» находится в операционной

зоне ОЭС Сибири, которая располагается на территории 12 субъектов Сибирского

Федерального округа и включает 10 региональных энергетических систем:

Алтайскую, Бурятскую, Читинскую, Иркутскую, Красноярскую, Кузбасскую,

Новосибирскую, Омскую, Томскую, Хакасскую. При этом Алтайская энергосистема

объединяет республику Алтай и Алтайский край, Красноярская - республику Тыва и

Красноярский край.

С 01.01.2006 ОАО «Енисейская ТГК (ТГК-13)»

является субъектом оптового рынка электроэнергии и мощности (ОРЭМ). Вся

вырабатываемая электроэнергия поставляется на оптовый рынок. Компания стремится

к дальнейшему сохранению и укреплению позиций на рынке электроэнергии, в том

числе за счет ввода новых мощностей.

Увеличение доли либерализации рынка (до 60% - с

1 января по 30 июня 2010 г., до 80% - с 1 июля по 31 декабря 2010 г.) в свою

очередь позволяет увеличить объем заключаемых прямых свободных договоров по

продаже электроэнергии и мощности, хеджирующих (страхующих) риски по разгрузке

генерирующего оборудования, и снизить риски ценовых колебаний в конкурентном

секторе.

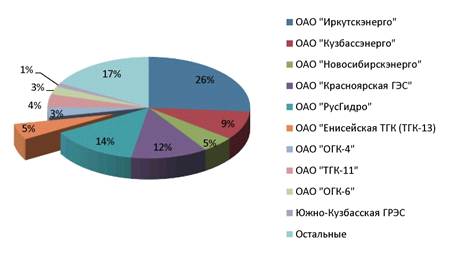

Доля ОАО «Енисейская ТГК (ТГК-13)» в общем

объеме генерации ОЭС Сибири (по установленной мощности) представлена на рисунке

2.2.

Рисунок 2.2 - Доля ОАО «Енисейская ТГК (ТГК-13)»

в общем объеме генерации ОЭС Сибири

Высокая доля рынка, занимаемая ОАО

«Иркутскэнерго» в общем объеме генерации ОЭС Сибири (по установленной

мощности), обусловлена наличием в его составе мощных гидроэлектростанций

(Братской ГЭС и Усть-Илимской ГЭС), а высокая доля ОАО «РусГидро» обусловлена

установленной мощностью Саяно-Шушенской ГЭС, входящей в еѐ

состав (наряду с Майнской ГЭС и Новосибирской ГЭС).

В связи с особенностями рынка электроэнергии и

мощности (неэластичный спрос, неразрывный во времени процесс производства и

потребления, технические и технологические ограничения на производство и

передачу электроэнергии), ОАО «Енисейская ТГК (ТГК-13)» даже не обладая

доминирующим положением, в отдельные моменты времени может влиять на

конкурентные цены спот-рынка электроэнергии.

Рассмотрим факторы успеха, влияющие на

деятельность компании.

Таблица 2.1 - Факторы и условия, влияющие на

деятельность ОАО «Енисейская ТГК (ТГК-13)»

|

Факторы

и условия, влияющие на деятельность Компании

|

Эффект

от действия факторов

|

Прогноз

в отношении продолжительности факторов

|

Действия,

которые планируется предпринимать для эффективного использования факторов/

для снижения негативного эффекта факторов

|

|

Увеличение

уровня потребления электроэнергии в ОЭС Сибири

|

Положительный

|

Не

определен

|

Увеличение

объемов производства и сбыта электроэнергии на ОРЭМ

|

|

Низкий

уровень водности на ГЭС Ангаро - Енисейского каскада

|

Положительный

|

Сезонный

фактор (зимний период)

|

Увеличение

объемов производства и сбыта электроэнергии на ОРЭМ

|

|

Уменьшение

уровня потребления электроэнергии в ОЭС Сибири

|

Отрицательный

|

Не

определен

|

Заключение

свободных договоров на поставку электроэнергии. Снижение объемов производства

и сбыта электроэнергии на ОРЭМ

|

|

Высокий

уровень водности на ГЭС Ангаро - Енисейского каскада

|

Отрицательный

|

Сезонный

фактор (летне-осенний период)

|

Заключение

свободных договоров на поставку электроэнергии. Снижение объемов производства

и сбыта электроэнергии на ОРЭМ

|

|

Высокая

степень износа генерирующего и вспомогательного оборудования электростанций

ОАО «Енисейская ТГК (ТГК-13)»

|

Отрицательный

|

Не

определен

|

Проведение

эффективной ремонтной кампании на генерирующем и вспомогательном оборудовании

электростанций ОАО «Енисейская ТГК (ТГК-13)». Проведение мероприятий по

предотвращению аварийных остановок оборудования

|

|

Несовершенство

нормативно-правовой базы ОРЭМ в части возможности сознательного занижения

участниками ОРЭМ (покупателями) объемов планового потребления

энергии/мощности

|

Отрицательный

|

До

момента внесения соответствующих поправок в правила торговли на ОРЭМ

|

Внесение

в инфраструктурные организации ОРЭМ, ответственных за разработку и внедрение

правил торговли, соответствующего предложения о внесении изменений правил

торговли, которые бы не позволяли осуществлять покупателям подобные действия

|

Врегионахприсутствия (Красноярский край и

Республика Хакасия) ОАО «Енисейская ТГК(ТГК-13) занимает доминирующее

положениев теплоснабжении.

Компания на рынке тепловой энергии имеет

следующие преимущества:

низкая себестоимость производства тепловой

энергии;

доминирующее положение на рынке тепловой

энергии;

территориальная близость крупных угольных

разрезов к тепловым станциям и развитая инфраструктура региона;

тенденция к увеличению теплопотребления в

регионе за счет интенсивного строительства и ввода новых объектов

социально-жилищной сферы;

высокий уровень профессиональной подготовки

работников ОАО «Енисейская ТГК (ТГК-13)»;

качество тепловой энергии;

надежность теплоснабжения.

Основными существующими конкурентами ОАО

«Енисейская ТГК (ТГК-13)» на рынке электроэнергии и мощности являются:

. ОАО «ОГК-4» (Березовская ГРЭС, 1550 МВт) за

счет: - низкой себестоимости производства электроэнергии;

близкого географического расположения

(Красноярский край);

наличия развитой электросетевой структуры,

исключающей ограничения на передачу электроэнергии в районы деятельности

электростанций ОАО «Енисейская ТГК (ТГК-13)».

. ОАО «ОГК-6» (Красноярская ГРЭС-2 ,1250 МВт) за

счет:

близкого географического расположения

(Красноярский край);

наличия развитой электросетевой структуры, исключающей

ограничения на передачу электроэнергии в районы деятельности электростанций ОАО

«Енисейская ТГК (ТГК-13)».

Реализация программы ввода новых мощностей и

строительства новых тепловых сетей позволит ОАО «Енисейская ТГК (ТГК-13)»

увеличить долю рынка в г. Красноярске, а также будет способствовать дальнейшему

повышению конкурентоспособности Компании.

Потенциальными конкурентами ОАО «Енисейская ТГК

(ТГК-13)» в производстве электроэнергии являются генерирующие предприятия 2-й

ценовой зоны Сибири.

Рисунок 2.3 - Конкурентное окружение ОАО

«Енисейская ТГК (ТГК-13)» на территории Красноярского края и Республики Хакасия

(по установленной мощности

По результатам работы за прошедший период, можно

утверждать о высокой конкурентоспособности ОАО «Енисейская ТГК (ТГК-13)» в

сравнении с другими генераторами Сибири.

По результатам работы за отчетный период можно

сделать вывод о достаточно высокой конкурентоспособности ОАО «Енисейская ТГК

(ТГК-13)» в сравнении с другими энергокомпаниями Сибири.

Наиболее крупной территорией присутствия ОАО

«Енисейская ТГК (ТГК-13)» является г. Красноярск.

Итак, построим кривую жизненного цикла

предприятия в виде кривой прибыли-убытков предприятия во времени. Это

обстоятельство будет являться ключевым отличием от традиционной кривой

жизненного цикла, так как последняя строится в виде кривой продаж (дохода

предприятия) во времени.

Рисунок 2.4 - Жизненный цикл предприятия ОАО

«Енисейская ТГК (ТГК-13)»

Кривая жизненного цикла предприятия будет иметь

стадию организации (создания) предприятия - I, стадию становления - II, стадию

роста (можно выделить фазы ускорения - III и замедления роста - IV), стадию

устойчивости (зрелости) - V, стадию спада - VI и стадию умирания - VII (рис.

2.5).

Рисунок 2.5 - Жизненный цикл предприятия

Рассмотрим подробнее функционирование

предприятия при его нахождении на различных этапах жизненного цикла с точки

зрения движения финансов предприятия, т. е. охарактеризуем его состоятельность

и жизнеспособность на различных этапах своего развития с целью определения

момента возникновения (или возможности возникновения) финансового и (или) иного

кризиса.- фаза организации (создания) предприятия - характеризуется большим

расходом всех ресурсов фирмы, причем результаты деятельности предприятия на

этой стадии не окупают вложенных средств, т.е. предприятие работает себе в

убыток.

Рисунок 2.6 - Различные этапы жизненного цикла с

точки зрения движения финансов предприятия

- фаза становления - предприятие проходит в

своем развитии критическую точку - начало безубыточной деятельности, когда

стоимость всех использованных ранее ресурсов и доходы фирмы сравнялись. На этой

стадии предприятие еще не приносит прибыли, но уже не работает себе в убыток.

Начинается формирование стратегического потенциала фирмы. Этот этап развития

предприятия совпадает с этапом зарождения конкурентного преимущества фирмы на

кривой жизненного цикла, IV - этапы ускорения и замедления роста фирмы -

характеризуются достаточно интенсивным ростом активности предприятия;

отсутствием или малым количеством конкурентов. Как правило, на этих этапах

руководство фирмы наращивает производственный потенциал предприятия,

увеличивает объем производства и, как следствие, объем реализации. Ограничение

роста на этих этапах определяется лишь ограничением ресурсов, как правило,

материальных. На этапе ускорения роста предприятие имеет больший резерв,

больший потенциал роста; отсюда - развитие предприятия достаточно быстрыми

темпами, и как следствие, быстрый рост объема прибыли, получаемой фирмой на

этом этапе. За относительно короткий срок доходы предприятия резко возрастают.

На IV этапе - этапе замедления роста - темпы прироста доходов падают, но тем не

менее рост доходов наблюдается. Возможности предприятия подходят к своему

пределу, темпы развития и увеличения компании замедляются, темпы роста прибыли

падают, хотя, как уже отмечалось, рост прибыли наблюдается. Фирма подходит к

пику своей жизнедеятельности, к пику своей активности. Предприятие переходит на

следующий этап своего развития.- этап устойчивости (зрелости) - на этом этапе

своего развития предприятие достигает вершины успеха, пика доходов. Наблюдается

стабильность поступления доходов. Общее состояние фирмы стабилизируется:

прекращается расширение производства, объем реализации достиг своего максимума;

максимума достигают и доходы (прибыль), получаемые предприятием.этап спада -

характеризуется резким снижением объема получаемой прибыли, спадом деловой

активности предприятия. Этап наступает главным образом за счет агрессивной

политики соперничающих фирм, а также за счет усиливающегося старения ресурсов

фирмы. Это относится как к материальным, так и к кадровым, информационным,

организационным ресурсам. Внешние факторы вновь приобретают большое значение.

На этом этапе ухудшаются практически все

финансовые показатели деятельности предприятия, нарушается структура баланса.

Предприятие «заболевает» и переходит на последнюю стадию своего существования -

стадию «умирания».умирание предприятия - фирма начинает нести прямые убытки от

своей деятельности. На этом этапе обычно начинают процедуру несостоятельности

(банкротство) предприятия. Как правило, дело о банкротстве заканчивается

объявлением предприятия- должника банкротом, конкурсным производством и

ликвидацией предприятия.

Таким образом, для ОАО «Енисейская ТГК (ТГК-13)»

характерен IV этап, этап замедления роста.

Рассмотрим жизненный цикл ОАО «Енисейская ТГК

(ТГК-13)» согласно теории Э.М. Короткова. Автор выделяет пять этапов развития

компании (рисунок 2.7).

Рисунок 2.7 - Схема жизненного цикла организации

по Э.М. Короткову

В таблице 2.2 представлены особенности

организаций, находящихся на разных стадиях развития.

Таблица 2.2 - Особенности организаций,

находящихся на разных стадиях развития

|

Этапы

развития

|

Характеристика

организации

|

Угрозы

|

|

Власть

в руках собственника Достаточно простые барьеры входа на рынок Неформальная

структура Единство коллектива

|

Ошибки

в выборе бизнеса Бюрократические барьеры Ошибки в проекте предпринимательства

Ошибки в подборе кадров

|

|

Создание

|

|

|

|

|

|

|

|

|

|

Эксплерент

|

Власть

в руках собственника, на последней стадии возникает необходимость найма

менеджера Некоторая формализация структуры Недифференцированная

централизованная власть Простые коммуникации Рост инициатив персонала

Развитие методов передачи информации Формализация принятия решений

руководством

|

Чрезмерная

увлеченность лидера Ограниченность ресурсов Непродуманные методы принятия

решения и передачи информации Слабые кредитные возможности Низкие условия

труда Стратегия - занять свою нишу

|

|

|

|

|

Патиент

|

Рост

конкурентной окружающей среды Формирование бюрократическая структура

Функциональное разделение труда Умеренная дифференциация Увеличение

нововведений Готовность к риску Рост производства Выработка конкурентной

стратегии Завоевание сегмента рынка Централизация принятия решений

|

Большая

зависимость от рыночной конъюнктуры Ошибки в нововведениях и производстве

Появление значительных разногласий Недостаточные мощности Стратегия -

расширение рынка в близлежащих областях

|

|

Виолент

|

Рост

конкурентности и разнородности окружающей среды Низкие удельные затраты

Прочное положение на рынке Формальная бюрократическая структура Высокая

функциональная дифференциация Умеренно централизованная власть Прочные

инновации позиции Качественные методы передачи информации и принятия решений

|

Сложные

коммуникации Появление значительных разногласий в коллективе Рост численности

управленцев Ошибки в конкурентной политике Рост консерватизма в нововведениях

Стратегия - Развитие конкурентоспособности

|

|

Коммутант

|

Разнородная,

сложная и динамичная окружающая среда Ужесточение конкурентной среды Падение

рыночного положения Затоваривание складов продуктами Высокая дифференциация

власти и полная ее бюрократизация Тенденция к упрощению структуры и ее

свертывание Методы принятия решений формализованы

|

Высокий

уровень риска Стремительный рост затрат Организация в коллективе оппозиции

Организационная инертность Зависимость от конъюнктуры рынка Стратегия -

индивидуализация производства и реструктуризация

|

|

Латиент

|

Жесткая

конкурентная среда Распад формальной и неустойчивой бюрократической структуры

Практически полное падение сбыта,

|

Распад

связей Затухание производственной деятельности Стратегия - слияние и санация

|

Таким образом, обобщая анализ отрасли,

конкурентов и рисков, можно утверждать, что для ОАО «Енисейская ТГК (ТГК-13)»

характерен этап развития - виолент.

2.3 Анализ кризисного состояния

предприятия

Приведенный в разделе курсовой работы анализ

финансового положения и эффективности деятельности ОАО "Енисейская ТГК

(ТГК-13)" выполнен за период c 01.01 по 31.12.2010 г. При качественной

оценке финансовых показателей учитывалась принадлежность ОАО "Енисейская

ТГК (ТГК-13)" к отрасли "Производство и распределение электроэнергии,

газа и воды" (классы по ОКВЭД - 40,41).

В таблице 2.3 представлена структура имущества и

источников формирования ОАО "Енисейская ТГК (ТГК-13)".

Таблица 2.3 - Структура имущества и источники

его формирования

|

Показатель

|

Значение

показателя

|

Изменение

за анализируемый период

|

|

в

тыс. руб.

|

в

% к валюте баланса

|

тыс.

руб. (гр.3-гр.2)

|

±

% ((гр.3-гр.2) : гр.2)

|

|

01.01.2010

|

31.12.2010

|

на

начало анализируемого периода (01.01.2010)

|

на

конец анализируемого периода (31.12.2010)

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Актив

|

|

1.

Внеоборотные активы

|

17

944 430

|

20

765 925

|

83,8

|

75,2

|

+2

821 495

|

+15,7

|

|

в

том числе: основные средства

|

9

038 914

|

8

961 686

|

42,2

|

32,5

|

-77

228

|

-0,9

|

|

нематериальные

активы

|

713

|

658

|

<0,1

|

<0,1

|

-55

|

-7,7

|

|

2.

Оборотные, всего

|

3

478 202

|

6

847 534

|

16,2

|

24,8

|

+3

369 332

|

+96,9

|

|

в

том числе: запасы

|

769

742

|

1

296 183

|

3,6

|

4,7

|

+526

441

|

+68,4

|

|

дебиторская

задолженность

|

1

902 083

|

3

033 677

|

8,9

|

11

|

+1

131 594

|

+59,5

|

|

денежные

средства и краткосрочные финансовые вложения

|

649

432

|

2

250 895

|

3

|

8,2

|

+1

601 463

|

+3,5

раза

|

|

Пассив

|

|

1.

Собственный капитал

|

16

574 661

|

77,4

|

57,4

|

-730

795

|

-4,4

|

|

2.

Долгосрочные обязательства, всего

|

413

749

|

8

340 311

|

1,9

|

30,2

|

+7

926 562

|

+20,2

раза

|

|

в

том числе: заемные средства

|

413

749

|

8

340 311

|

1,9

|

30,2

|

+7

926 562

|

+20,2

раза

|

|

3.

Краткосрочные обязательства*, всего

|

4

785 515

|

3

801 640

|

22,3

|

13,8

|

-983

875

|

-20,6

|

|

в

том числе: заемные средства

|

1

421 965

|

266

612

|

6,6

|

1

|

-1

155 353

|

-81,3

|

|

Валюта

баланса

|

21

422 632

|

27

613 459

|

100

|

100

|

+6

190 827

|

+28,9

|

* Без доходов будущих периодов, включенных в

собственный капитал.

В течение 2010 года валюта баланса ОАО

«Енисейская ТГК (ТГК-13)» возросла на 6 190 827 тыс. рублей и составила 27 613

459 тыс. рублей.

Общий объем внеоборотных активов увеличился на 2

821 495 тыс. рублей до уровня 20 765 925 тыс. рублей.

Изменения в структуре внеоборотных активов

вызваны, в основном, следующими причинами:

снижением остаточной стоимости основных средств

на 77 228 тыс. рублей (0,9%) за счет начисленной за отчетный период амортизации

и списания части объектов основных средств;

ростом активов в незавершенном строительстве на

3 116 107 тыс. рублей (на 53,5 %), что обусловлено реализацией инвестиционной

политики Компании по строительству энергоблока № 1 Красноярской ТЭЦ-3.

Оборотные активы за рассматриваемый период

возросли на 3 369 332 тыс. рублей (96,9%), в том числе по статьям:

производственные запасы - на 526 441 тыс. рублей

(68,4%), в том числе за счет роста запасов технологического топлива на 205 662

тыс. рублей;

дебиторская задолженность - на 1 131 594 тыс.

рублей (59,5%) в основном за счет потребителей тепловой энергии;

денежные средства и их эквиваленты - на 1 516

447 тыс. рублей (264,6%) за счет увеличения краткосрочных финансовых вложений

на 1 328 089 тыс. рублей.

В отчетном периоде собственные средства

формирования активов ОАО «Енисейская ТГК (ТГК-13)» снизились на 751 860 тыс.

руб. (4,6%) за счет полученного убытка и составили 15 471 508 тыс. рублей.

Заемные средства составили 12 141 951 тыс.

рублей, увеличившись на 6 942 687 тыс. руб. (133,5 %), в том числе за счет

роста долгосрочных обязательств на 7 926 562 тыс. руб. и снижения краткосрочных

кредитов на 1 155 353 тыс. рублей.

Долгосрочные заемные средства ОАО «Енисейская

ТГК (ТГК-13)» увеличились на 7 828 191 тыс. рублей и представлены по состоянию

на 31.12.2010 в виде долгосрочного кредита 1 924 857 тыс. рублей и долгосрочных

займов в сумме 6 189 858 тыс. рублей.

Краткосрочные заемные средства Компании за

отчетный период уменьшились на 1 155 353 тыс. рублей (81,3%) за счет погашения

краткосрочных займов.

Кредиторская задолженность за 2010 год возросла

на 239 230 тыс. рублей (9,9%), основной рост задолженности произошел по статье

«Поставщики и подрядчики».

Наглядно соотношение основных групп активов

организации представлено ниже на диаграмме:

Рисунок 2.8 - Структура активов ОАО «Енисейская

ТГК (ТГК-13)»

Значение собственного капитала организации на

31.12.2010 г. составило 15 843 866,0 тыс. руб., что несильно в меньшую сторону

(на 730 795,0 тыс. руб.) отличается от собственного капитала организации на

начало анализируемого периода (01.01.2010 г.).

Наглядно структура капитала организации

представлена ниже на диаграмме:

Рисунок 2.9 - Структура капитала ОАО «Енисейская

ТГК (ТГК-13)»

Рассмотрим динамику дебиторской задолженности

ОАО «Енисейская ТГК (ТГК-13)»

Рисунок 2.10- Динамика дебиторской

задолженности, тыс. руб., с учетом НДС

Рост дебиторской задолженности в 2010 году по

сравнению с 2009 годом составил 60 521 тыс. рублей, в том числе:

за мощность увеличение составило 82 528 тыс.

рублей;

за электроэнергию снижение составило 22 007 тыс.

рублей. Рост дебиторской задолженности обусловлен:

увеличением доли либерализации рынка. Оплата

осуществляется в месяце, следующем за расчетным периодом.

ростом тарифов на единицу продукции.

неисполнением договорных обязательств на

контрольные даты платежа.

Динамика дебиторской задолженности за отпущенную

тепловую энергию с учетом прочей реализации за 2008 - 2010 гг. по группам

потребителей представлена в таблице 2.4.

Таблица 2.4 - Динамика дебиторской задолженности

по группам потребителей

|

Наименование

группы потребителей

|

2008

|

2009

|

2010

|

|

|

тыс.

руб.

|

%

|

тыс.

руб.

|

%

|

тыс.

руб.

|

%

|

|

Промышленные

потребители

|

129

171

|

10

|

169

842

|

8

|

173

269

|

6

|

|

Жилищно-коммунальное

хозяйство

|

1

008 217

|

79

|

1

758 157

|

83

|

2

482 768

|

84

|

|

Население

|

64

970

|

5

|

84

308

|

4

|

151

038

|

5

|

|

Прочие

потребители

|

77

709

|

6

|

96

138

|

5

|

138

625

|

5

|

|

Всего:

|

1

280 067

|

100

|

2

108 445

|

100

|

2

945 699

|

100

|

В 2010 году дебиторская задолженность

потребителей тепловой энергии увеличилась на 837 млн. руб. или на 39,7%. Доля

ЖКХ и населения в общем объеме прироста составляет 94,5% (791 млн. руб.).

Причиной роста задолженности является снижение уровня оплаты задолженности

управляющими организациями, обслуживающими жилищный фонд г. Красноярска и

Красноярского края. Прирост мораторной задолженности по состоянию на 01.01.2011

составил 49,2 млн. руб. (18,6%).

Анализ финансовой устойчивости по величине

излишка (недостатка ) собственных средств представлен в таблице 2.5.

Таблица 2.5 - Анализ финансовой устойчивости по

величине излишка (недостатка) собственных оборотных средств

|

Показатель

собственных оборотных средств (СОС)

|

Значение

показателя

|

Излишек

(недостаток)*

|

|

на

начало анализируемого периода (01.01.2010)

|

на

конец анализируемого периода (31.12.2010)

|

на

01.01.2010

|

на

31.12.2010

|

|

1

|

2

|

3

|

4

|

5

|

|

СОС1

(рассчитан без учета долгосрочных и краткосрочных пассивов)

|

-1

369 769

|

-4

922 059

|

-2

139 511

|

-6

218 242

|

|

СОС2

(рассчитан с учетом долгосрочных пассивов; фактически равен чистому

оборотному капиталу, Net Working Capital)

|

-956

020

|

3

418 252

|

-1

725 762

|

+2

122 069

|

|

СОС3

(рассчитанные с учетом как долгосрочных пассивов, так и краткосрочной

задолженности по кредитам и займам)

|

465

945

|

3

684 864

|

-303

797

|

+2

388 681

|

*Излишек (недостаток) СОС рассчитывается как

разница между собственными оборотными средствами и величиной запасов и затрат.

Поскольку на 31.12.2010 г. наблюдается

недостаток только собственных оборотных средств, рассчитанных по 1-му варианту

(СОС1), финансовое положение организации по данному признаку можно характеризовать

как нормальное. При этом нужно обратить внимание, что два из трех показателей

покрытия собственными оборотными средствами запасов и затрат за рассматриваемый

период улучшили свои значения.

Анализ соотношения активов по степени

ликвидности и обязательств по сроку погашения представлен в таблице 2.6.

Из четырех соотношений, характеризующих

соотношение активов по степени ликвидности и обязательств по сроку погашения,

выполняется только одно.

Таблица 2.6 - Анализ соотношения активов по

степени ликвидности и обязательств по сроку погашения

|

Активы

по степени ликвидности

|

На

конец отчетного периода, тыс. руб.

|

Прирост

за анализ. период, %

|

Норм.

соотно-шение

|

Пассивы

по сроку погашения

|

На

конец отчетного периода, тыс. руб.

|

Прирост

за анализ. период, %

|

Излишек/

недостаток платеж. средств тыс. руб., (гр.2 - гр.6)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

А1.

Высоколиквидные активы (ден. ср-ва + краткосрочные фин. вложения)

|

2

250 895

|

+3,5

раза

|

≥

|

П1.

Наиболее срочные обязательства (привлеченные средства) (текущ. кред. задолж.)

|

2

741 157

|

+2,2

|

-490

262

|

|

А2.

Быстрореализуемые активы (краткосрочная деб. задолженность)

|

3

033 677

|

+59,5

|

≥

|

П2.

Среднесрочные обязательства (краткосроч. обязательства кроме текущ. кредит.

задолж.)

|

688

125

|

-60,7

|

+2

345 552

|

|

А3.

Медленно реализуемые активы (прочие оборот. активы)

|

1

562 962

|

+68,7

|

≥

|

П3.

Долгосрочные обязательства

|

8

340 311

|

+20,2

раза

|

-6

777 349

|

|

А4.

Труднореализуемые активы (внеоборотные активы)

|

20

765 925

|

+15,7

|

≤

|

П4.

Постоянные пассивы (собственный капитал)

|

15

843 866

|

-4,4

|

+4

922 059

|

Высоколиквидные активы покрывают наиболее

срочные обязательства организации всего лишь на 82% В соответствии с принципами

оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской

задолженности должно быть достаточно для покрытия среднесрочных обязательств

(П2). В данном случае это соотношение выполняется - у ОАО "Енисейская ТГК

(ТГК-13)" достаточно краткосрочной дебиторской задолженности для погашения

среднесрочных обязательств (больше в 4,4 раза).

Показатели ликвидности и финансовой устойчивости

представлены в таблице 2.7.

Таблица 2.7 - Показатели ликвидности и

финансовой устойчивости

|

Наименование

показателя

|

Единица

измерения

|

2009

|

2010

|

Отклонение

|

|

|

|

|

|

абсолютное

|

относительное

|

|

Рентабельность

продаж

|

%

|

0,13

|

-0,54

|

-0,67

|

-426,57%

|

|

ROTA

|

%

|

-3,93

|

-2,48

|

1,45

|

63,15%

|

|

Коэффициент

автономии (финансовой независимости)

|

|

0,76

|

0,56

|

-0,20

|

73,98%

|

|

Коэффициент

текущей ликвидности

|

|

0,78

|

1,96

|

1,18

|

251,54%

|

|

Коэффициент

срочной ликвидности

|

|

0,77

|

0,47

|

-0,29

|

61,74%

|

|

Соотношение

дебиторской и кредиторской задолженностей

|

|

0,63

|

0,97

|

0,34

|

153,97%

|

|

Оборачиваемость

дебиторской задолженности

|

дни

|

39

|

55

|

16,00

|

141,03%

|

|

Соотношение

собственных и заемных средств

|

|

3,12

|

1,27

|

-1,85

|

40,71%

|

В анализируемом периоде рентабельность продаж

сократилась до -0,54%, т.е. на одну единицу реализованной продукции в 2010 году

приходится -0,54% прибыли, в предыдущем периоде (2009 год) этот показатель

составлял 0,13%.

В связи с привлечением в 2010 году заемных

источников финансирования наблюдается сокращение коэффициента финансовой

независимости на 0,2, удельный вес собственных средств в общей сумме источников

финансирования составляет 56%, что соответствует оптимальному значению.

Значение коэффициента текущей ликвидности в 2010

году составило 1,96, т.е. мобилизовав все оборотные активы, Компания может

полностью покрыть текущие обязательства по кредитам и расчетам.

Коэффициент срочной ликвидности, раскрывающий

отношение наиболее ликвидной части оборотных средств к краткосрочным

обязательствам, составил 0,47 в 2010 году и 0,77 в 2009 году.

Соотношение собственных и заемных средств в 2009

году составило 3,12. В отчетном периоде соотношение собственных и заемных

средств снизилось до 1,27 в результате привлечения долгосрочных кредитов и

займов с целью реализации инвестиционной программы и увеличением кредиторской

задолженности (по сравнению с 2009 годом долгосрочные кредиты и займы выросли

на 7 828 191 тыс. рублей).

Таким образом, в 2010 году ОАО «Енисейская ТГК

(ТГК-13)» значительно улучшило показатели ликвидности, однако в связи с

привлечением дополнительных долгосрочных источников финансирования наблюдается

снижение показателей финансовой устойчивости.

Одним из наиболее важных показателей,

характеризующих платежеспособность предприятия, является показатель стоимости

чистых активов (реального собственного капитала).Структура и динамика чистых

активов представлена в таблице 2.8.

Таблица 2.8 - Структура и динамика чистых

активов, тыс. руб.

|

Наименование

показателя

|

стр.

|

2009

|

2010

|

|

|

|

тыс.руб.

|

уд.вес,

%

|

тыс.руб.

|

уд.вес,

%

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Итого

активы

|

|

21

422 632

|

100,0

|

27

613 459

|

100,0

|

|

Нематериальные

активы

|

110

|

713

|

0,0

|

658

|

0,0

|

|

Основные

средства

|

120

|

9

038 914

|

42,2

|

8

961 686

|

32,5

|

|

Незавершенное

строительство

|

130

|

5

824 199

|

27,2

|

8

940 306

|

32,4

|

|

Доходные

вложения в материальные ценности

|

135

|

0

|

0,0

|

2

131

|

0,0

|

|

Долгосрочные

финансовые вложения

|

140

|

2

061 395

|

9,6

|

1

732 597

|

6,3

|

|

Отложенные

налоговые активы

|

145

|

237

079

|

1,1

|

171

088

|

0,6

|

|

Прочие

внеоборотные активы

|

150

|

734

975

|

3,4

|

879

359

|

3,2

|

|

Запасы

|

210

|

818

418

|

3,8

|

1

444 016

|

5,2

|

|

НДС

|

220

|

50

393

|

0,2

|

49

649

|

0,2

|

|

Дебиторская

задолженость (свыше 12 месяцев)

|

230

|

47

155

|

0,2

|

78

100

|

0,3

|

|

Дебиторская

задолженость (в течение 12

|

240

|

1

979 777

|

3

240 902

|

11,7

|

|

месяцев)

|

|

|

|

|

|

|

Краткосрочные

финансовые вложения

|

250

|

500

000

|

2,3

|

1

828 089

|

6,6

|

|

Денежные

средства

|

260

|

71

738

|

0,3

|

215

581

|

0,8

|

|

Прочие

оборотные активы

|

270

|

57

876

|

0,3

|

69

297

|

0,3

|

|

Итого

обязательства

|

|

5

199 001

|

100,0

|

12

141 554

|

100,0

|

|

Долгосрочные

обязательства

|

590

|

413

749

|

8,0

|

8

340 311

|

68,7

|

|

Займы

и кредиты

|

610

|

1

421 965

|

27,4

|

266

612

|

2,2

|

|

Кредиторская

задолженность

|

620

|

3

105 031

|

59,7

|

3

187 844

|

26,3

|

|

Задолженность

участникам по выплате доходов

|

630

|

65

|

0,0

|